あなたにあったDXがきっと見つかる!

バックオフィスDX事例集

病院の利用や医薬品の購入にかかった費用は医療費控除として申請できます。

医療費控除を適用するには、医療費控除の明細書などを作成し、確定申告時に提出する必要があります。支払った医療費によっては数万円~数十万円の税金が取り戻せるので、ぜひ適用を検討してみてください。

当記事では確定申告における医療費控除の概要やメリット、医療費控除の計算シミュレーション、適用方法などを解説します。

あなたにあったDXがきっと見つかる!

バックオフィスDX事例集

Index

医療費控除とは、対象となる医療費の支払いが一定額を超えるときに、所得から支払額を控除する仕組みのことです。最大200万円まで控除できます。

医療費控除の対象となる支払いは次の通りです。

医療費控除は、確定申告手続きのときに税務署へ申請して適用します。控除金額が増えるほど、税金を安くできます。

医療費控除の対象者となる「納税者自身および納税者と生計を一にする、配偶者やその他の親族」とは、主に次の人が当てはまります。

上記に該当する親族の医療費を支払った場合は、納税者の医療費控除に含められます。共働きの夫婦の場合だと、合算した医療費を夫婦どちらかの所得から控除するか選べます。

親族の範囲は、配偶者・六親等内の血族・三親等内の姻族までです。

例えば「本人の配偶者・子ども・両親・祖父母・孫・ひ孫・兄弟姉妹・甥姪・いとこ」や、「配偶者の父母・祖父母・兄弟姉妹・甥姪」までなら対象になります。

医療費控除のメリットは、所得税と住民税が安くなる点です。医療費控除は、所得から差し引く金額です。所得税の計算が「課税所得×税率=所得税額」となる関係上、所得が減ると所得税額も少なくなります。

また住民税の計算も所得が基になるので、住民税も減額できます。

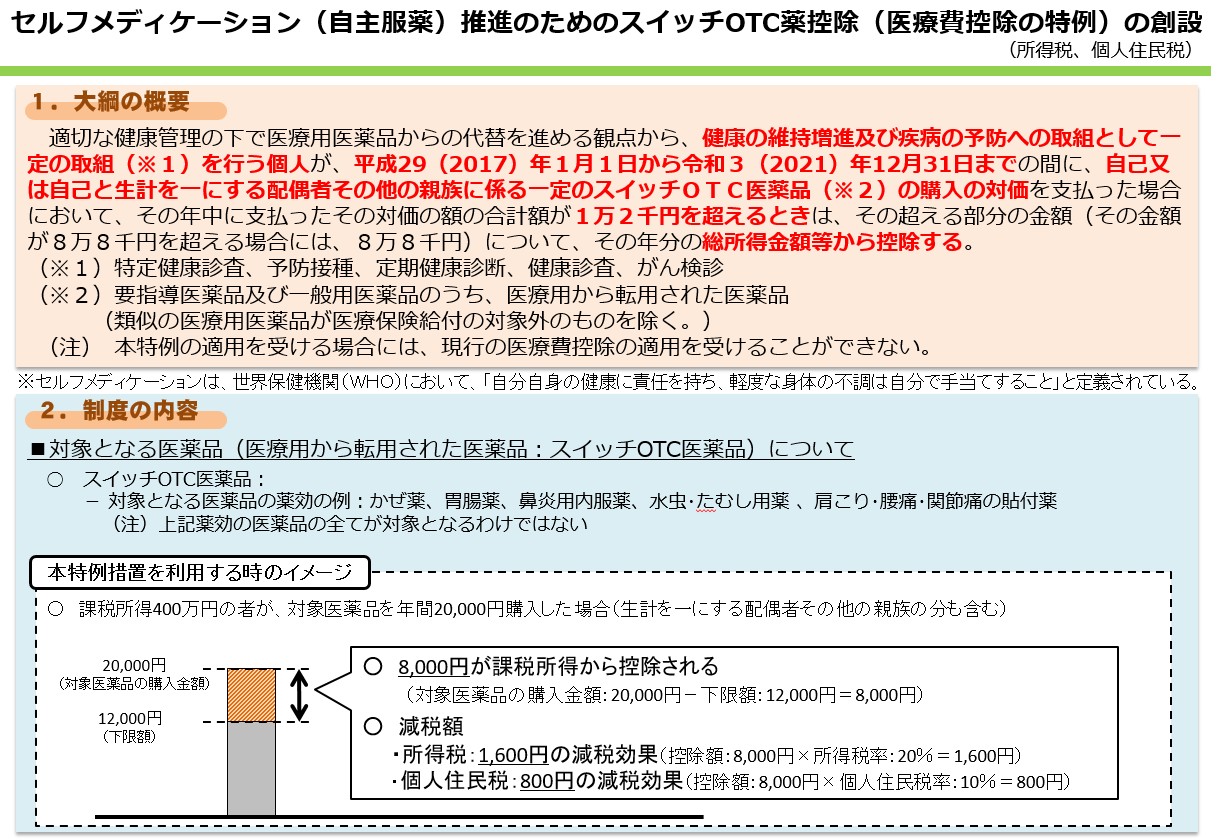

セルフメディケーション税制とは、医療費控除の代わりに適用できる所得控除です。医療費控除とどちらを適用するかは、納税者自身が選択できます。

セルフメディケーション税制は、健康の保持増進・疾病の予防への取り組みとして一定の健康診断や予防接種を行っているとき、12,000円を超える特定一般用医薬品等購入費(1月1日~12月31日に発生)が発生した場合に適用できます。

当税制は「公的医療保険制度の維持のために、軽い症状は市販薬を使い自分で治すこと」を推奨する意味で、2017年に新しく創設されました。対象の医薬品とは、市販されているOTC医薬品などです。

控除は12,000円を超えた部分について、上限88,000円まで適用できます。例えば20,000円の医薬品を購入した場合だと、8,000円が適用できる控除金額です。

セルフメディケーション税制の対象となる医薬品は、厚生労働省の公式サイトにて掲載されています。OTC医薬品をよく利用する場合は、こちらの控除を選択するとよいでしょう。

医療費控除は、配偶者控除や扶養控除、生命保険料控除などと異なり、年末調整では適用できません。つまり、会社員であっても医療費控除を適用したい人は、あらためて確定申告する必要があります。

医療費控除の他に年末調整の対象外となるのは、寄附金控除(ワンストップ制度を適用していないふるさと納税など)や雑損控除です。また住宅ローン控除の初回適用のときも、確定申告が必要になります(2回目以降は年末調整で対応可能)。

医療費控除の対象となる医療費は、次のように定義されています。

入院中の食事代(外食や出前は除く)や付添人(親族などは除く)への依頼料などは、医療費控除に含まれます。医師等による診断等を受けるために直接必要な、公共交通機関にかかる交通費も控除の対象です。

一方で入院に際し必要な寝巻きや洗面具などの身の回り品、医師や看護師に対するお礼、自己都合による個室入院で発生する差額ベッド代は、医療費控除には含まれません。通院に自家用車を使用する場合にかかった、ガソリン代や駐車場代も対象外です。

また、健康保険組合などから高額療養費、生命保険会社からの入院費給付金などを受け取っている場合は、受け取った分を医療費から差し引く必要があります。

出産の場合は、妊娠と診断されてからの定期検診・検査・通院にかかる費用が、医療費控除の対象です。また、出産のための入院は電車・バスでの移動が困難であることを踏まえ、タクシー代に関しては医療費控除の対象になります。入院中の食事代(外食や出前は除く)も同様です。

一方で身の回り品の購入費や、実家での出産を目的とした帰省にかかる交通費は、控除の対象外です。

出産育児一時金や出産費などを受け取ったときは、支払った医療費から差し引く必要があります。

歯医者による歯の治療にかかる費用は、原則として医療費控除の対象です。医療費控除になるかの判断基準は次の通りです。

例えば子どもを歯医者へ通わせたり歯列矯正をさせたりするときは、医療費控除の対象になります。

さまざまなケースの支払いにおいて、医療費控除になるか否かをまとめました(2023年1月時点)。

| 支払いの種類 | 概要 |

|---|---|

| 新型コロナウイルス予防用のマスク購入費 | × |

| 新型コロナウイルスのPCR検査費用 |

|

| 薬局・薬店の市販のかぜ薬 | 治療や療養に必要であって、症状に応じた一般的に支出される水準を超えない場合は、医師の処方・指示に関係なく◯ |

| 予防接種の費用 | × |

| 人間ドック・健康診断等の費用 |

|

| 寝たきりの者のおむつ代 | おむつ使用証明書により、医師による治療を受けるため直接必要であると明らかになっている場合は◯ |

| 眼科医に支払う治療費等 |

|

| 不妊症・人工授精の費用 | ◯ |

| マッサージ代・はり代 |

|

| 医療費控除の対象となる介護保険制度下での施設サービスの対価 |

|

| 被相続人の死亡後に支払った費用 | × |

参考:国税庁|確定申告書等作成コーナー 控除の対象になるか具体例で確認する

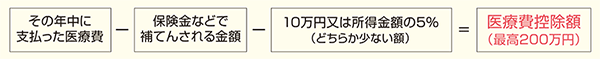

医療費控除の計算式は、「その年中に支払った医療費の合計額-保険金などで補てんされる金額-10万円または所得金額の5%のうち少ない額」です。最高控除額は200万円となります。

所得が200万円未満だと5%は10万円未満になるので、所得金額の5%が適用されます。

健康保険組合などから届く医療費通知などの書類を確認し、自分が支払った医療費を確認しておきましょう。

交通費に関しては領収書が発行されないケースが多いので、忘れないように金額を都度メモしておくことが大切です。

もし保険金などの金額が確定申告期日までに確定していない場合は、一旦見積もり金額を申告します。その後、金額が確定した後に遡って訂正します。

医療費控除の計算シミュレーションを行います。所得300万円・入院日数10日の場合、以下の設定で見ていきます。

医療費控除の対象になるのは、入院治療費25万円・医薬品費8,000円・通院のための電車代10,000円です。差額ベッド代・タオルや着替えの購入費・ガソリン代は対象外になります。

医療費控除の対象の合計額は、25万円+8,000円+10,000円=26万8,000円です。

次に控除金額の合計から差し引く保険金は、10,000円×入院日10日で10万円となります。また、所得金額は300万円で5%が15万円と10万円より高いので、10万円を計算式に使用します。

設定を反映した医療費控除の金額の計算式は次の通りです。

26万8,000円-10万円-10万円=医療費控除額68,000円

この医療費控除額を適用した場合と、適用しなかった場合の所得税の違いは次の通りです。

差額にして6,800円の節税効果が得られます。住民税も税率が10%固定であるため、合計で13,600円の節税です。

所得が400万円になると税率が20%になるので、節税効果は所得税13,600円+住民税6,800円になります。

あなたにあったDXがきっと見つかる!

バックオフィスDX事例集

医療費控除を適用するのに必要な書類は、主に次の通りです。

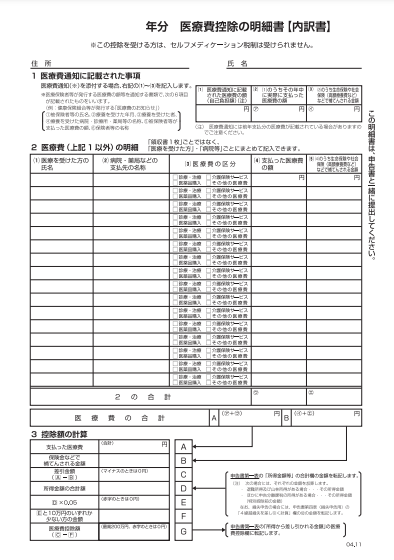

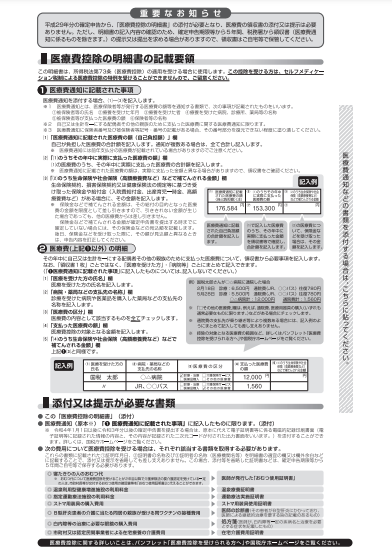

医療費控除の明細書とは、医療費通知に記載された事項を転記し、医療費控除額の内訳・計算額を税務署へ伝えるための書類です。

セルフメディケーション税制を適用する場合は、医療費控除の明細書の代わりにセルフメディケーション税制の明細書を用意します。

医療費控除を適用するには、確定申告書と一緒に医療費控除の明細書(セルフメディケーション税制の明細書)の作成・提出が必要です。手続き先は、所轄の税務署です。

以前は医療費通知や領収書などの提出または掲示が必要でしたが、2017年分以降の確定申告では不要となりました(代わりに医療費控除の明細書の提出に変更)。しかし医療費通知や領収書、交通費のメモなどは、税法上の税務関係の書類として5年間の保存が義務付けられています。

医療費控除の明細書の記入は、原則として明細書に書いてある指示通りに記入すれば完了します。計算間違いや、対象外の医療費の計上などに注意しましょう。

確定申告書は、確定申告書等作成コーナーや会計ソフトなどの案内通りに進めれば作成できます。書式は、通常の確定申告で使用するもので問題ありません。確定申告書第一表・第二表のそれぞれに医療費控除を記入する箇所があるので、抜けがないようにしてください。

マイナポータルとは、アプリを通じてインターネット上で行政関係の手続きに対応できるシステムです。

マイナポータル連携を行うことで、確定申告書等作成コーナーなどで確定申告書を作成する際、医療費控除の対象となる医療費通知情報を取得し、確定申告書へ自動入力できます。

事前にマイナンバーカードの発行や登録手続きなどが必要ですが、医療費控除の申請準備の効率化が可能です。

国税庁の公式サイトでは、エクセルで医療費集計フォームを公開しています。このフォーマットに入力・保存したデータは、確定申告書等作成コーナーの医療費控除画面の入力画面で読み込み・反映が可能です。

医療費の領収書の枚数が多い場合は、医療費集計フォームで一旦入力してから反映させたほうが楽に進められるでしょう。

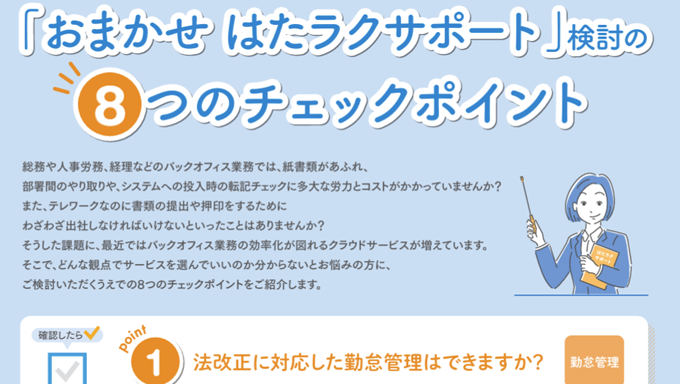

バックオフィス業務効率化のためにサービスの導入をご検討中の方へ

「おまかせ はたラクサポート」検討の8つのチェックポイント

電子契約ならサービスとサポートをセットに!電子契約 無料体験お申し込み

NTT東日本では、電子契約をはじめとして、バックオフィス業務効率化サービスを無料体験できるメニューを提供しています。 実際に、操作画面をみながら、導入の相談をできますので、お気軽にお問い合わせください!

【自社にあった業務効率化の手法がわかる】業務効率化の手法まとめebook

オフィス業務効率化の秘訣と、予算別改善法をまとめました。業務効率化に有効なITツールもご紹介します。

確定申告の期限はいつまで?税金ごとの日程と遅れたときのペナルティ

スムーズに税務署へ!確定申告における必要書類の種類や詳細を解説

確定申告の用紙はどこでもらえる?確定申告書の書き方をチェック!

確定申告に源泉徴収票はいらない?

電子サインに法的効力はあるのか 電子署名との違いや法的根拠を解説!

確定申告のやり方|初めての人に向けて具体的な方法を解説

お気軽にお問い合わせください