開業届の提出時に必要なものは?提出方法や注意点を紹介

-

2023.4.10 (月)Posted by 北森 雅雄

個人事業主として事業を始める際に提出する開業届ですが、普段はあまり見ることのない書類であるため、どのように対応していいかよくわからないという方も多いのではないでしょうか。

開業届は開業時に提出が義務付けられている他、節税や法人用の銀行口座・クレジットカード、融資などにも関わりがあります。

本記事では開業届を初めて提出する方に向けて、開業届の提出時に必要なものや提出の流れ・注意点などをわかりやすく解説します。 おすすめの提出方法についても解説しますので、ぜひ最後までご覧ください。

目次:

1.開業届とは

開業届とは、個人が新たに事業を開始したことを税務署に知らせるための書類です。

基本的に事業を開始した日から1ヶ月以内に提出する必要があります。期限にあたる日が土日や祝日だった場合には、その翌日までに提出します。

しかし、開業届を提出しないことによるペナルティはないため、中には提出しないまま事業を行なっている人も存在します。

参照:[手続名]個人事業の開業届出・廃業届出等手続

2.開業届の提出時に必要なもの

開業届を提出する際は、提出者の状況などによって必要なものが異なります。本項では、多くの方にとって必要となるものについて解説します。

1

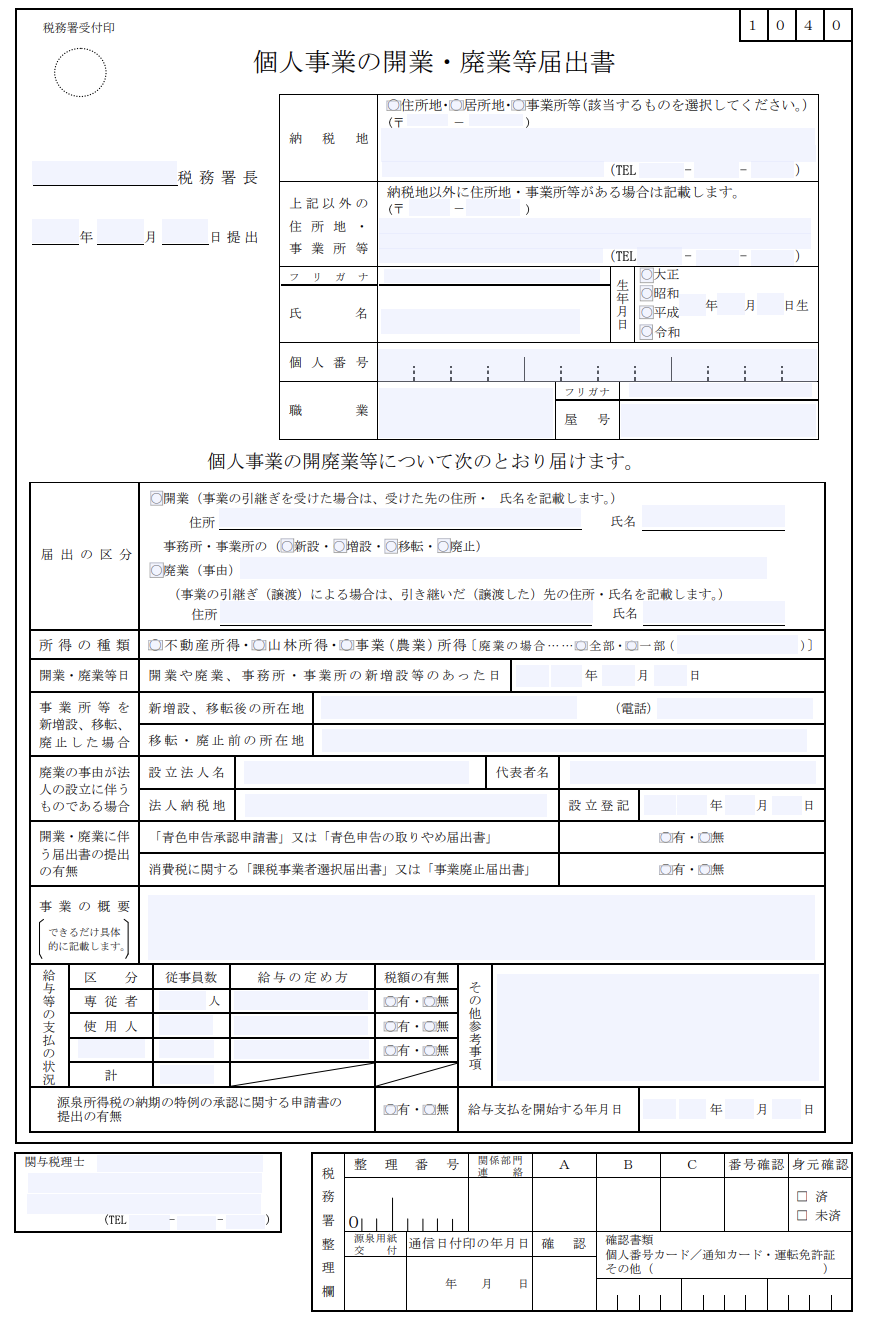

開業届

開業届は、正式には「個人事業の開業・廃業等届出書」と呼びます。

入手するにあたっては、国税庁のホームページでダウンロードする方法の他、税務署や市役所でもらう方法があります。

2

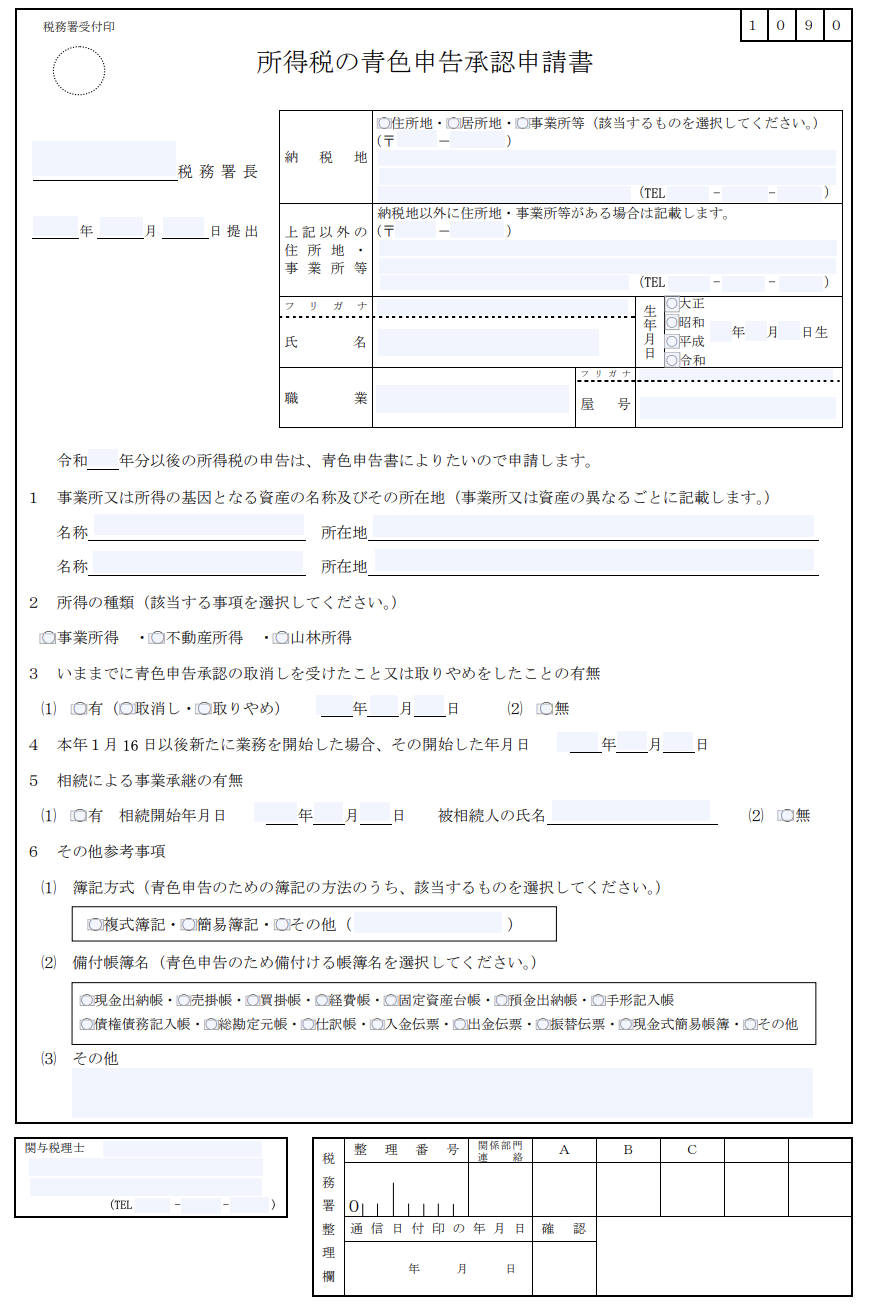

青色申告承認申請書

青色申告承認申請書とは、節税効果の高い青色申告と呼ばれる方法で確定申告を行う際に必要な書類であり、正式名称を「所得税の青色申告承認申請書」と言います。

青色申告によって確定申告を行うと最大65万円の控除が受けられる代わりに、複式簿記と呼ばれる方法で帳簿を作成する必要があります。青色申告は開業届を出さないと行えないため、青色申告をしたいために開業届を出す方もいます。

それに対して白色申告では、単式簿記と呼ばれる簡単な方法で帳簿を作成できる反面、節税効果が低いというデメリットがあります。

青色申告にするか白色申告にするかは個人が選択することができます。「白色申告で確定申告したい」という方は、青色申告承認申請書を提出する必要はありません。

それ以外の方は、開業届と同じタイミングで青色申告承認申請書を提出するといいでしょう。

青色申告承認申請書を提出する場合は、青色申告を行う年の3月15日までに提出します。例えば、2023年分(2024年2月16日から3月15日に確定申告を行う分)から青色申告をしたいという場合には、2024年3月15日までの提出が必要です。

なお、新型コロナウイルスの影響により延長が認められることがあるため、必要な場合は国税庁のホームページなどを参考に対応しましょう。

参照:[手続名]所得税の青色申告承認申請手続

参照:1 申告・納付等の期限の個別延長関係

3

本人確認書類

税務署に開業届を持ち込む際はなりすましを防ぐために、窓口で本人確認書類による本人確認を行います。運転免許証やパスポート、マイナンバーカードなどを用意しましょう。

開業届を郵送する場合には「本人確認書類(写)添付台紙」に本人確認書類の写しを添付します。台紙は国税庁のホームページからダウンロード可能です。

参照:番号制度に係る税務署への申請書等の提出に当たってのお願い

4

マイナンバーがわかるもの

マイナンバーカードもしくはマイナンバーが確認できる書類も必要です。

本人確認書類と同様に、開業届を税務署に持参する場合には窓口の担当者に提示します。郵送する場合には写しを添付しましょう。

なお、マイナンバーカードであれば本人確認とマイナンバーの確認を兼ねることができ、持参するものや添付するものを1枚で済ませることができます。

5

印鑑

以前の開業届には押印欄がありましたが、近年は廃止され、開業届に押印することはありません。

しかし、開業届を書き間違えた際には二重線と修正印による対応を行います。税務署に直接持ち込む際には、万が一の場合に備えて印鑑があると安心です。

3.個人事業主の開業に関するその他の書類

開業届や青色申告承認申請書の他にも、開業に関する書類はいくつか存在します。提出が必要な人や提出方法などについて解説します。

1

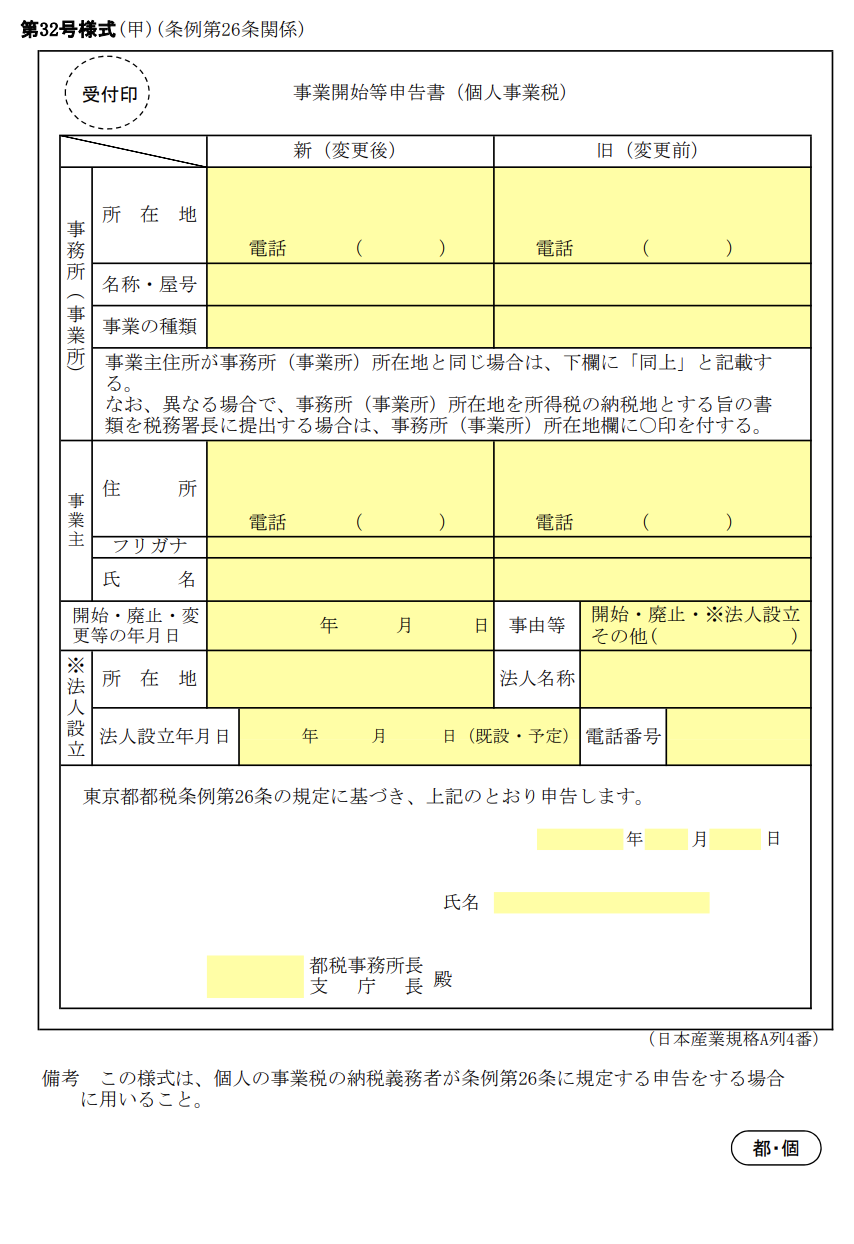

個人事業開始申告書

個人事業主として事業を始める際は「個人事業開始申告書」と呼ばれる書類を都道府県税事務所に提出します。

事業を始めることを公的機関に知らせるための書類であることは開業届と変わりありませんが、開業届は税務署に提出するものであり、個人事業開始申告書は都道府県税事務所に提出するという違いがあります。

都道府県税事務所とは、その名の通り都道府県税の徴収などに関する事務を行う場所です。個人事業開始申告書の正式名称や提出方法は都道府県によって違うので、自分の住んでいる地域の都道府県税事務所のホームページなどで調べて対応しましょう。

なお、個人事業開始申告書は提出しなくても特に罰則はありません。

参照:事業を始めたとき・廃止したとき

2

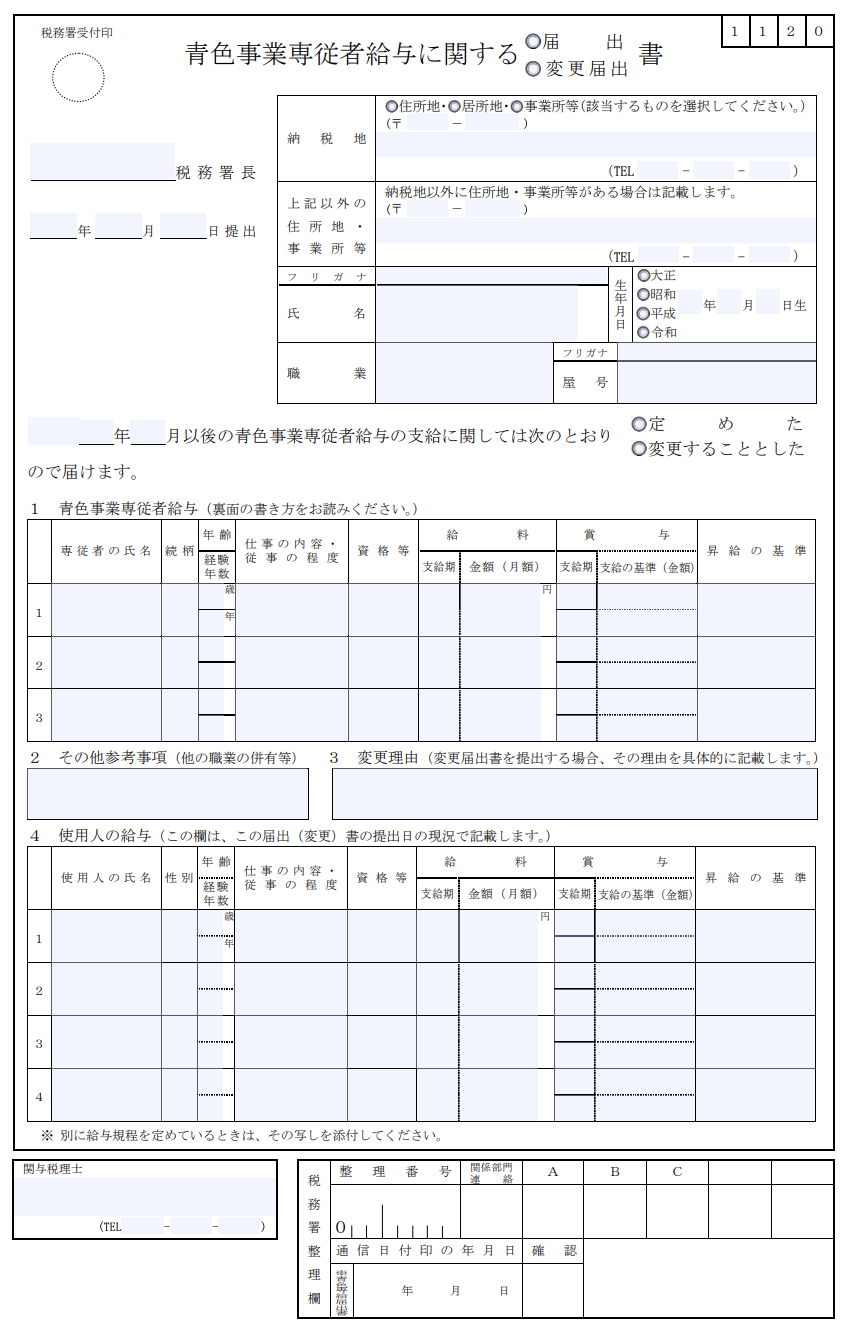

青色事業専従者給与に関する届出書

「青色事業専従者給与に関する届出書」は、青色申告を行う事業において、青色事業専従者への給与を経費に計上することを認めてもらうために必要な書類です。

青色事業専従者とは、青色申告を行う個人事業主と設計を1つにする配偶者や親族であるなどの条件に該当した人を指します。基本的に家族に支払う給与は経費として認められませんが、この届出を出すことで経費として計上できることになり、節税効果が期待できます。

家族を従業員として雇う場合には、この届出を出すことを検討しましょう。

参照:[手続名]青色事業専従者給与に関する届出手続

参照:No.2075 青色事業専従者給与と事業専従者控除

3

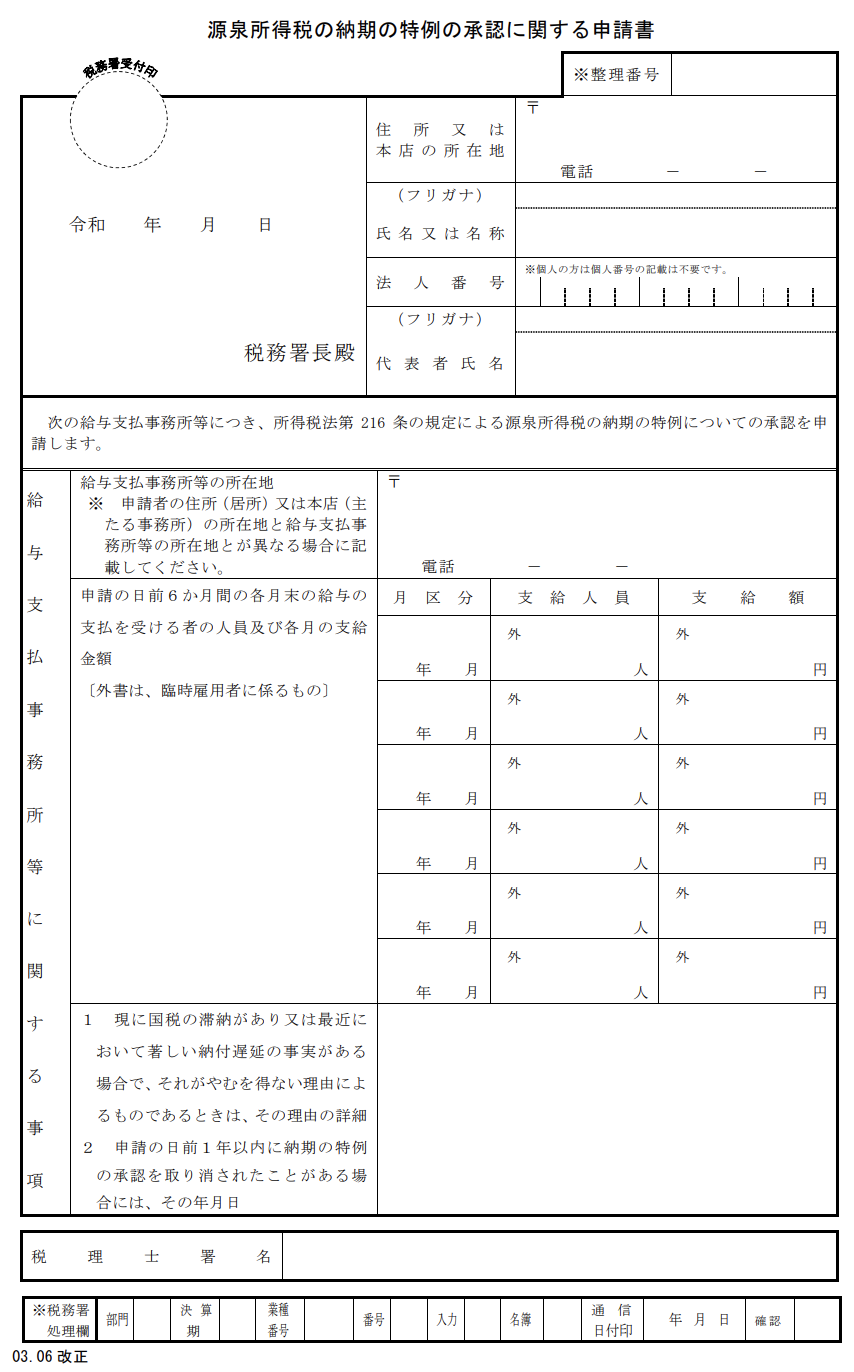

源泉所得税の納期の特例の承認に関する申請書

従業員を雇う場合には、従業員が支払うべき所得税を給与から天引きして預かり、従業員の代わりに納付する義務があります。

源泉徴収税は毎月10日に納付する必要がありますが、給与を支払う対象である従業員が常時10人未満である場合には、特例により半年に1回まとめて納付することが認められています。

例えば、1月から6月までに支払った給与から源泉徴収した所得税に関しては、7月10日までに半年分まとめて納めます。

この特例を利用するために必要なのが「源泉所得税の納期の特例の承認に関する申請書」です。条件に該当する場合で、納付の手間を減らしたい場合には提出しましょう。

参照:[手続名]源泉所得税の納期の特例の承認に関する申請

4.開業届の記入・提出方法

開業届を提出するまでの方法について、実際の流れに沿って解説します。

1

開業届をダウンロードする

国税庁のホームページから開業届を入手しましょう。ダウンロードして印刷してから手書きしても、パソコン上で入力したものを印刷しても構いません。

また、税務署で用紙を直接受け取ることもできます。

2

必要項目を記入する

開業届の様式に沿って必要項目を記入しましょう。主な項目と記入する内容は以下の通りです。

<事業主に関する内容>

- ●納税地:自宅、事務所の住所を記入

- ●上記以外の住所地、 事業所等:納税地以外に事務所などがある場合に記入

- ●氏名、生年月日、個人番号、職業

- ●屋号:なければ空欄も可

<届出に関する内容>

- ●届出の区分:新規で開業する場合には「開業」

- ●所得の種類:不動産は「不動産所得」、山林は「山林所得」、それ以外は「事業所得」

- ●開業・廃業日等: 開業日を記入

- ●事業の概要:事業の内容を記入

また、本記事でも解説した「青色申告承認申請書」や「源泉所得税の納期の特例の承認に関する申請書」の提出の有無に関する項目もあります。提出する場合には「有」をチェックしましょう。

3

税務署へ提出

開業届が記入できたら、以下のいずれかの方法で税務署に提出します。

- ●税務署に直接持参する

- ●郵送する

- ●時間外収受箱に投函する

税務署の開庁時間は、祝日などを除く月曜日から金曜日の8:30から17:00までです。それ以外の時間に持参したい場合は、税務署の入り口や門扉の近くに設置されている時間外収受箱に投函することで提出できます。

開業届の控えは個人事業主として開業したことの証明であるため、大切に保管しましょう。 窓口に直接持参する場合は、あらかじめ記入しておいた控えに受領印を押してもらったものを受け取ります。

郵送や時間外収受箱による提出では、開業届の控えと返信用封筒を同封します。その後、税務署の担当者が控えに受領印を押した状態で返送してくれます。

受領印の押印された開業届は、屋号名義で銀行口座を開設したい場合や、金融機関で融資を受ける場合などに必要になることがあります。

参照:【税務署の開庁時間】

5.開業届のデメリット・注意点

開業届を提出することで、青色申告承認申請書を提出できるようになったり、自分の屋号が持てたりと、さまざまなメリットが得られます。

しかし、全ての人が開業届を出すことで得をするかと言えば、そうではありません。本項では、開業届を出す際のデメリットや注意点について解説します。

1

複式簿記にすると経理処理に手間がかかる

開業届と青色申告承認申請書を提出して、65万円もしくは55万円の控除を受けるためには、複式簿記による帳簿付けを行うことが必要です。

複式簿記は「借方」「貸方」といった簿記のルールに基づいて帳簿づけを行う方法であり、そのような作業が苦手という方にとっては、負担を感じることがあるかもしれません。

しかし、近年は会計ソフトによって簡単に複式簿記による帳簿づけを行うことができるため、心配しすぎる必要はないでしょう。

青色申告の承認を受けた後でも、10万円の控除でいいという場合には簡単な単式簿記での帳簿づけも認められています。参考として、申告方法や控除額とそれに対応する条件についてまとめた表を記載します。

| 申告方法 | 控除 | 条件 |

| 青色申告 | 65万円の青色申告特別控除 | 複式簿記・電子申告 |

| 55万円の青色申告特別控除 | 複式簿記 | |

|

10万円の青色申告特別控除 |

単式簿記 | |

| 白色申告 | 最大10万円の控除 | 単式簿記 |

参照:No.2072 青色申告特別控除

2

扶養から外れる可能性がある

配偶者などの扶養に入っている場合には、会社の健康保険組合の扶養条件について確認する必要があります。「個人事業主として開業したら扶養から外れる」「一定の利益を超えると外れる」などのルールが設けられていることがあるためです。

扶養から外れてしまう条件は健康保険組合によってさまざまです。扶養から外れたくないという方は、開業前に確認しておきましょう。

6.開業届はオンラインでも提出可能!

開業届は窓口に持参したり郵送したりしなくても、自宅からオンラインで提出することもできます。オンラインで提出する方法を2つご紹介します。

1

e-Taxを利用する

開業届は国税庁の提供する電子申告ソフト「e-Tax」でも提出できます。e-Taxを利用した提出の流れは以下の通りです。

- 1.利用者識別番号の取得

- 2.電子証明書を取得

- 3.e-Taxのインストール

- 4.e-Taxで開業届を作成

- 5.ICカードリーダライタで電子署名をして送信

e-Taxを利用するにはマイナンバーカードと、それを読み取るための「ICカードリーダライタ」が必要です。また、あらかじめセットアップを行うことも求められます。

参照:e-Taxの開始(変更等)届出書作成・提出コーナーについて

2

freee開業を利用する

「freee開業」とは、会計ソフトfreeeなどを提供するfreee株式会社によるサービスです。

画面の指示に従って入力していくだけで、簡単に開業届や青色申告承認申請書を作成・提出することができます。難しい言葉を使わずわかりやすい内容で構築されているため、迷わずスピーディーに書類を提出することができるでしょう。

会計ソフトの準備や銀行口座の開設など、開業後のサポートに対応している点もメリットと言えます。

また、freeeは法人設立用のサービスである「会社設立」なども提供しています。法人化を検討している方や、今後利用するサービスをfreeeで統一したいという方にもおすすめです。

7.まとめ

開業届の提出時に必要なものや、押さえておきたい関連書類などについて解説しました。開業届を提出すると、青色申告で大きな節税効果を得られたり、屋号で銀行口座を作れたりなどのメリットがあります。

また、開業届の控えは融資を受ける際やキャッシュレス決済を導入する際などに求められます。いざと言う時に慌てることのないよう、早めに開業届を提出し、控えを大切に保管しましょう。

-

電子契約ならサービスとサポートをセットに!

電子契約 無料体験申込フォーム

電子契約 無料体験申込フォームNTT東日本では、電子契約をはじめとして、バックオフィス業務効率化サービスを無料体験できるメニューを提供しています。

実際に、操作画面をみながら、導入の相談をできますので、お気軽にお問い合わせください!

この記事を書いた人

NTT東日本 ビジネス開発本部 北森雅雄

NTT東日本に入社後、自治体向けのシステムエンジニアとして、庁内ネットワークや公共機関向けアプリケーションなどのコンサルティングからキャリアを開始。

2018年から現職にて、プロダクト(SaaS)開発、デジタルマーケティング全般のディレクションに従事。

2022年に業務のデジタル化を分かりやすく発信するオウンドメディア(ワークデジタルラボ)のプロジェクトを立ち上げ。

NTT東日本にかかわる、地域のみなさまに向けてデジタル化に役立つ情報発信を展開。