最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

令和5年10月1日からインボイス制度が始まります。どのように対応すればいいのか分からないという方は多いのではないでしょうか。特に建設業では、外注取引が多くインボイス制度の影響を受ける可能性があります。

本記事では、建設業のインボイス制度の導入に関する注意点や対応策を解説します。ポイントは、インボイスの保存や記載項目、免税事業者から課税事業者への検討です。消費税の負担を適切に調整し、取引先との信頼関係強化や、市場競争力を高められます。建設業の方はぜひ参考にしてください。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

Index

インボイス制度の導入により、課税事業者または免税事業者かによって、建設業には3つの影響があります。

それぞれについて、詳しく解説します。

「適格請求書発行事業者」と呼ばれる登録番号を持った事業者のみインボイスを発行できます。建設業では、一人親方である免税事業者が多く存在します。免税事業者とは、売上高が1000万円以下で消費税の納付を免除されている人が該当します。そのため、インボイス制度に対応する必要性を感じていない場合もあるでしょう。

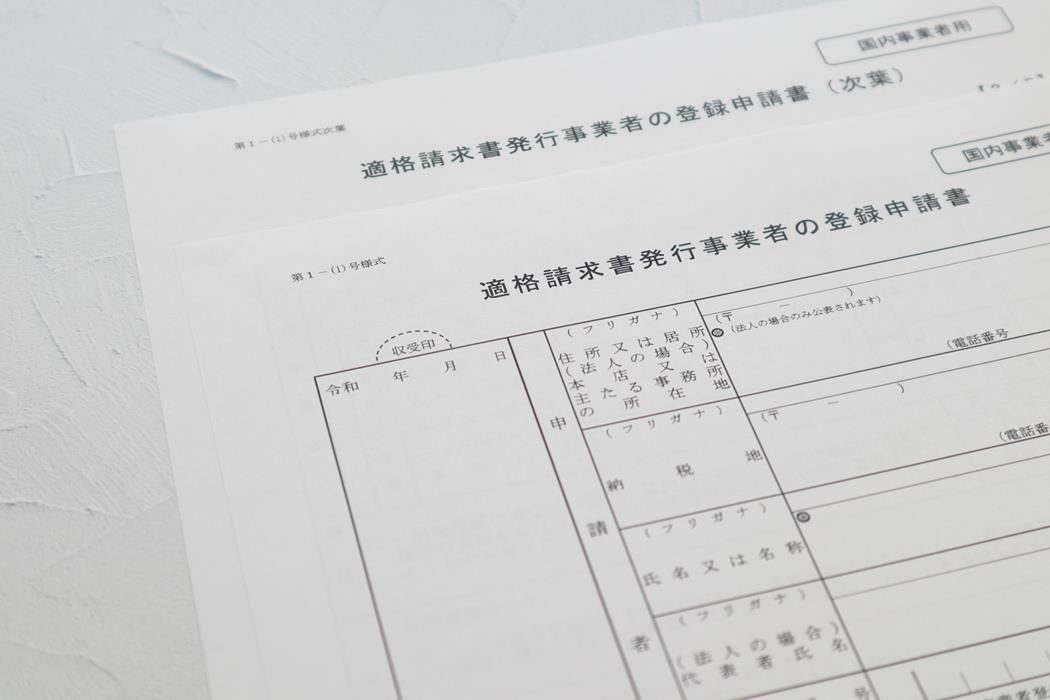

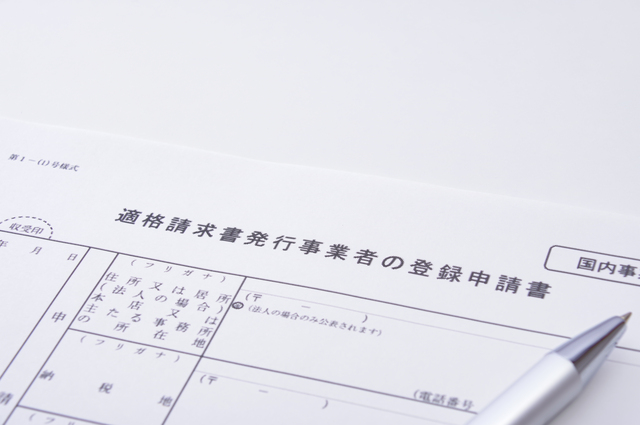

しかし、免税事業者のままではインボイスを発行できません。課税事業者を選択し、適格請求書発行事業者になる必要があります。課税事業者を選択するには、税務署に「消費税課税事業者選択届出書」の提出が必要です。課税事業者を選択し登録番号を取得することで、インボイスが発行でき、取引先との関係維持も期待できます。

ただし、免税事業者の場合は消費税の負担がありませんが、課税事業者を選択することで、売上にかかる消費税を納める必要があります。仕入れにかかる消費税はインボイスにより仕入税額控除でき、なければ控除できません。つまり、課税事業者になることで、消費税の収支が変わる可能性があります。

免税事業者である一人親方に外注した場合、仕入れにかかる消費税分を控除できません。これは、発注側にとってコスト増につながります。そのため、発注側は免税事業者である一人親方に対して、次のような依頼をする可能性があります。

しかし、これらの取引条件の変更は、内容により下請法や建設業法に抵触します。下請法では不当行為を禁止しており、下請代金等の不払い等や低価格提示等が対象です。建設業法は、不当な低価格受注等や低価格提示等など不当競争行為を禁止しています。これらの法律に違反すると罰則の対象です。

建設業界において、一人親方の場合は免税事業者であることが多いですが、取引先からの受注量や関係維持のため、今後は適格請求書発行事業者となる課税事業者への登録増加が見込まれます。

このまま課税事業者が増え続けた場合、免税事業者のままでいるのが難しい状況を招きます。理由として、仕入税額控除を受けられる取引先を探す企業が増えると予想できるからです。

ただし、課税事業者への登録はあくまでも任意のため、自社の経営状況や取引先との関係を見直しつつ、課税事業者への転換の判断を見極める必要があります。

インボイス制度の導入により、建設業では発注先から以下の2つの対応が求められる場合があります。

発注先から仕入税額控除が適用されるかという点で、適格請求書発行事業者であるかを確認をされる場合があります。

関係性が構築されている場合を除き、税負担がかかる免税事業者に依頼するのは、発注先からするとメリットがありません。

今後は技術や仕事の速さ以外にも、適格請求書を発行できる事業者であるかを基準にするため、発注先から確認されることが増えるでしょう。

現在、適格請求書発行事業者であるかという確認のほかに、「これから適格請求書発行事業者になる予定があるか」を確認する企業への対応も求められます。

適格請求書発行事業者になるためには、手続き期間が約2ヶ月ほどかかるため、申請中の場合はその旨を伝えましょう。現在、免税事業者であったとしても、これから適格請求書発行事業者になる予定があれば、発注先から契約をしてもらえる可能性が高まります。

ただし、適格請求書発行事業者になる予定がないのに、契約に結びつけるための虚偽は絶対に避けましょう。発注先からの信頼を失い、今後の継続取引がなくなる可能性が高まります。

インボイス制度では、仕入税額控除を受ける際や適格請求書発行事業者になる場合などに注意すべきポイントが3つあります。

以下でそれぞれ解説します。

2023年10月以降、仕入税額控除を受けるためには「インボイス」の保存が必要です。インボイスとは、消費税法で定められた紙や電子を含む書類を指し、消費税の計算や納付に関する情報を記載しています。インボイスを発行した事業者も受け取った事業者も発行日から7年間の保存が必要です。保存方法は、紙媒体であればPDFで保管し、電子媒体であれば電子データを保管します。

消費税法で定められた基準をクリアし、インボイスとして認められるには、次の6項目が記載されている必要があります。

上記の項目が記載されていない場合や不備があると、インボイスとして認められません。仕入税額控除を受けるためにも、これら全ての項目が正しく記載されているかを確認しましょう。

インボイス制度開始後、免税事業者は取引先からの受注量の減少リスクがあります。課税事業者である企業からすると、免税事業者との取引では仕入税額控除ができないからです。そのため、免税事業者は課税事業者になるかどうかを、取引先との関係性を考慮しよく検討する必要性があります。

なお、課税事業者を選択しても、一定の条件を満たせば特例措置や簡易課税を利用できます。特例措置は、課税売上高が1000万円以下の事業者が課税事業者を選択した場合に適用され、期間は令和5年10月1日から令和8年9月30日までの3年間限定です。適用するメリットは次の3つです。

例として、年間の課税売上高が880万円、うち消費税が80万円の事業者の場合、。消費税額は80万円、そのうちの2割である16万円を納付します。(80万円 × 20% = 16万円)

また、2年前(前々年)の課税売上高が5,000万円以下であれば、簡易課税制度が適用できます。簡易課税制度は、納税者の事務負担を減らすために、仕入税額控除の計算を簡易的なものにしたものです。

一人親方に発注する依頼元は、免税事業者からの仕入でも6年間の経過措置があります。経過措置は次の2段階で区分されています。

ただし、この経過措置で仕入税額控除を受けるには下記の帳簿が必要です。

免税事業者から受領する区分記載請求書と同様の時効が記載された請求書等発注先から免税事業者に適格請求書発行事業者になることを、勧められる場合があります。しかし、このような場合、下請法と独占禁止法の2つに抵触する可能性があります。

事前の相談や合意なく上記のような対応をされた場合は、速やかに公正取引委員会や中小企業庁の窓口まで相談しましょう。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

インボイス制度の導入により、建設業ではさまざまな準備や対応が必要になります。これらの作業は時間や手間がかかり、ミスやトラブルの原因にもなりかねません。そこで、おすすめしたいのが「おまかせはたラクサポート」です。「おまかせはたラクサポート」とは、建設業にとってメリットが多くあります。

上記2つの支援をまとめて受けられるサービスです。

また、次のような特徴もあります。

インボイス制度の対応にお困りの方は、ぜひご活用ください。

インボイス制度は、令和5年10月1日から始まる消費税制度の大きな変更です。対応するためには、インボイスの保存や記載項目など注意点を押さえる必要があります。

また、免税事業者は今後の取引条件や経営状況などを踏まえて、課税事業者になることも視野に入れる必要があります。

インボイス制度の開始時期が迫っているため、取引先への確認および自身の対応について、早急に検討しましょう。

おまかせ はたラクサポート

【自社にあった業務効率化の手法がわかる】業務効率化の手法まとめebook

オフィス業務効率化の秘訣と、予算別改善法をまとめました。業務効率化に有効なITツールもご紹介します。

【2023年10月】インボイス制度を図解でわかりやすく解説!基礎知識や必要となる対応を紹介

電子帳簿保存法の申請はどのように行う?届出の必要性や方法について紹介

適格請求書発行事業者の登録申請書の書き方を解説!申請手順やインボイス制度の概要を紹介

お気軽にお問い合わせください