最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

最近、耳にする機会が増えている「インボイス制度」ですが、実際に正しく理解している人は少ないのではないでしょうか。消費税の控除に関わる制度のため、企業は正しく把握しておかなければなりません。しかし「制度開始によって何が変わるのか」と、疑問を抱えている方が多いのが現状です。

インボイス制度が開始すると、売り手は買い手に対して消費税額や適用税率を伝えるために「適格請求書(インボイス)」の発行が求められます。では、売り手が商品・サービスの対価としてお金を支払ってもらったことを証明するために、買い手に発行する領収書の扱い方はどうなるのでしょうか。

今回の記事では、インボイス制度に伴う領収書の扱い方について紹介します。領収書を適格請求書として利用するための条件や、領収書の発行者・受領者それぞれが行うべき対応について解説します。経理初心者の方でもわかりやすい内容になっていますので、ぜひ最後までお読みください。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

Index

インボイス制度開始後の領収書の扱いを知る前に、まずは制度の内容について正しく理解しましょう。ここでは、インボイス制度の概要や、適格請求書とは一体何なのかについて詳しく解説します。

「インボイス制度(適格請求書等保存方式)」とは、売り手が買い手に対して正確な消費税率や消費税額などを伝えるための制度です。制度の導入後は、売り手は定められた項目が記載された「適格請求書(インボイス)」を買い手に対して発行します。適格請求書の正しい発行・管理によって、消費税の仕入税額控除が受けられます。

そもそも消費税とは、消費に対して公平に課税される間接税です。商品を販売した際や、サービスを提供した際の取引に課税され、買い手が負担して売り手が納付します。消費税の支払いにおいては、商品・サービスの生産や流通などの工程で重複してかからないように「仕入税額控除」が導入されています。

仕入税額控除とは、事業者が商品・サービスを販売した際に預かった消費税と、仕入れの際に支払った消費税の差額を、国に納付するしくみです。インボイス制度が始まると、定められた内容が記載された帳簿と適格請求書の保存によって、仕入税額控除を受けられるようになります。インボイス制度は2023年10月1日から開始するため、企業は事前に準備をしておく必要があります。

「適格請求書(インボイス)」とは、必要事項が記載された請求書・領収書・納品書などの書類で、適格請求書発行事業者のみが発行できます。適格請求書発行事業者になるには、企業が属する地域の所管の税務署に登録申請を行い、審査を受ける必要があります。ただ、適格請求書発行事業者として登録申請を行うには、消費税の課税事業者であるのが条件です。

課税売上高が1,000万円を超えた企業は、翌々年には自動的に課税事業者とみなされます。免税事業者から課税事業者になるには、「消費税課税事業者選択届出書」という書類の提出が必要です。ただ、免税事業者が課税事業者になると、その後2年間は免税事業者に戻ることはできません。したがって、自社が免税事業者と課税事業者のどちらになるのかは十分に検討しましょう。

適格請求書は仕入税額控除を受けるための書類の総称で、請求書以外にも、条件を満たせば以下のような書類も該当します。

領収書やレシートは、ほとんどの場合で、「適格請求書を簡易的にした書類」として取り扱えます。この書類を「適格簡易請求書(簡易インボイス)」と言います。

したがって、領収書も適格請求書として利用が可能です。ただし、領収書で仕入税額控除を受けるためには、決められた項目が記載されている必要があるため注意しておきましょう。

決まった取引先ではなく、不特定多数に向けて商品やサービスを提供する事業者の場合は、適格簡易請求書として領収書を発行できます。適格簡易請求書は通常の適格請求書と同じ効力を持つため、仕入税額控除が認められます。適格簡易請求書を発行できる事業に該当するのは、以下のとおりです。

参照元:国税庁「適格請求書等保存方式(インボイス制度)の手引き」

適格請求書との違いは、適格簡易請求書には交付を受ける事業者の氏名や名称の記載が不要な点です。また、適格請求書の場合は適用税率と消費税額の両方の記載が必要ですが、適格簡易請求書の場合はいずれかの記載で問題ありません。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

領収書で仕入税額控除を受けるためには、いくつかの条件を満たしておく必要があります。そこで、領収書を適格簡易請求書として利用する際の注意点を3つ紹介します。領収書を発行する機会の多い企業の方は、しっかりと条件を押さえておきましょう。

インボイス制度の開始後に、領収書を適格簡易請求書として使うのであれば、従来の領収書に加えて「税率ごとに区分した消費税額等または適用税率」と「登録番号」の記載が求められます。登録番号を得るには、適格請求書発行事業者への登録が必要です。事前に、税務署に適格請求書発行事業者の申請をして登録を受けましょう。

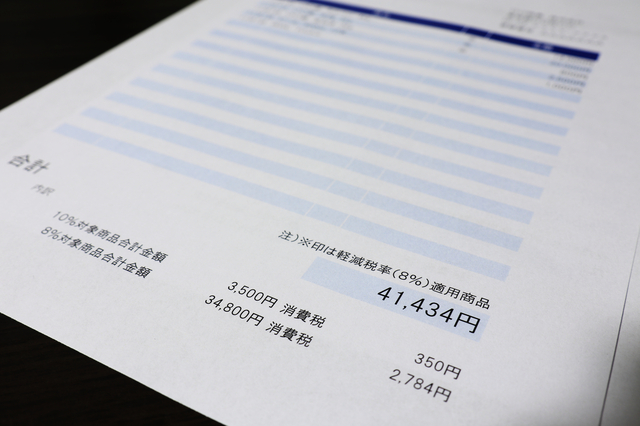

消費税を計算する際に、1円未満の端数が発生するケースがあります。従来は、請求書上の消費税の端数処理に決まったルールはなく、商品ごとに端数を処理できました。

しかしインボイス制度では、1つの適格請求書・適格簡易請求書につき、端数処理は税率ごとに1回ずつ行わなければなりません。つまり、標準税率10%の合計取引額と軽減税率8%の合計取引額で、それぞれ1回ずつ端数処理した後に、合算して合計金額を記載します。

端数の切り上げや切り捨て、四捨五入など、処理の方法は事業者が任意で決めて良いとされています。一般的には、切り捨てを採用する企業が多いのが現状です。

以前は、税込3万円未満の取引は帳簿への記載のみで仕入税額控除が受けられ、領収書は不要でした。しかし、インボイス制度が開始すると、3万円未満の取引でも適格請求書・適格簡易請求書がなければ仕入税額控除が受けられない点に注意しましょう。少額の取引であっても、購入者から求められた場合は領収書を発行しなければならず、控えの保存も必要です。

領収書は一定期間の保存が必要ですが、以下の取引は領収書の発行が難しいため、帳簿への記載のみで良いとされています。

また、2023年10月1日から6年間は、1万円未満の取引の場合は適格請求書・適格簡易請求書がなくとも、必要事項が記載された帳簿を保存しておけば仕入税額控除が認められます。ただし、以下の条件を満たした事業者に限ります。

適格簡易請求書を含め、適格請求書の発行や管理の効率化なら、インボイス制度に完全対応した「freee会計 for おまかせ はたラクサポート」や、会計ソフトを変えずに経理を効率化できる「freee経理 for おまかせ はたラクサポート」がおすすめです。

また、インボイス制度の開始に伴う事前準備や、そのほかのさまざまな対応に関して以下の資料で紹介しています。「インボイス制度が始まる前にどのような対応をすれば良いのかわからない」とお悩みの方は、ぜひ以下のページから資料を確認してください。

インボイス制度の開始後、領収書を発行する企業は仕入税額控除を受けるためにどのような対応が求められるのでしょうか。ここでは、領収書の発行者が行うべき対応を紹介します。

インボイス制度が始まると、適格請求書とみなされる領収書を発行するには、適格請求書発行事業者になっておかなければなりません。まずは、税務署に適格請求書発行事業者の登録申請を行いましょう。

国税庁のサイトで「適格請求書発行事業者の登録申請書」を取得して、必要事項を記入します。申請書を作成したら、郵送または窓口への持ち込みで提出しましょう。ほかにもWeb上でe-Taxから申請する方法もあります。この場合、画面上で必要事項を入力して進めていくため、申請書は不要です。

税務署に申請書を提出したら、審査が開始されます。記入事項に問題がなければ、税務署から通知が届き、適格請求書発行事業者になれます。登録後は、取引先に自社の登録番号や、適格請求書を紙媒体と電子媒体のどちらで発行するのかを、事前に伝えておくのがおすすめです。事業者によっては、適格請求書発行事業者ではない企業との取り引きを敬遠する場合があるため、登録が完了している旨を事前に伝えておくと安心です。

インボイス制度の開始後は、適格請求書として認定される内容で領収書を交付しなければなりません。そこで、領収書のフォーマットを変更する必要があります。2023年10月の制度開始までには、新しいフォーマットを作成し、誰でもスムーズに発行できるよう準備しておきましょう。

インボイス制度の開始後は、取引価格が3万円未満の場合でも、適格請求書に該当する領収書やレシートがなければ仕入税額控除が受けられません。したがって少額の取引の場合でも、購入者に求められた場合は、領収書の発行が必須です。

適格請求書として領収書を発行した場合は、7年間の控えの保存が必須です。もし7年に満たずに領収書を失くしてしまった場合、追加の税金の支払いを課せられる可能性があります。

保存の方法は、紙でも電子データでも良いとされています。ただし、紙で発行した際には、控えを用意して自社で管理しておかなければなりません。電子媒体の領収書を発行した場合は、送ったデータをそのまま保存しておけば問題ありません。2023年12月31日までは、電子で受け取った領収書を印刷して紙で保管しても良いとされていますが、2024年1月1日からは電子で受け取った領収書は電子データのまま保管することが義務付けられています。

紙での発行は、保存スペースの確保や、管理のための人件費など、いくつかのコストが発生します。電子データでの保存の場合は、紙の領収書よりも管理に手間がかからないのがメリットですが、保管方法のルールを明確にしておくのが重要です。

領収書をはじめ、適格請求書の発行や保存を効率的に行うなら、「freee会計 for おまかせ はたラクサポート」や「freee経理 for おまかせ はたラクサポート」をおすすめします。インボイス制度に完全対応したサービスなので、制度開始後もスムーズに経理対応が可能です。

適格請求書とみなされる領収書を受け取った側は、どのような対応が必要なのでしょうか。ここでは、領収書の受領者が仕入税額控除を受けるために行うべき対応を紹介します。

領収書の内容に間違いや不備があった場合、適格請求書とみなされずに仕入税額控除を受けられません。したがって、受領時に、記載されている内容を確認する必要があります。受領者は、以下の内容が正しく記載されていることを確認しましょう。

特に登録番号に間違いがあった際には、発行元の事業者との領収書の関連付けができなくなってしまいます。記載内容に不備があった場合は、発行元の事業者に再度発行を依頼しましょう。また、適格請求書に該当する領収書とそうでない領収書は、仕分けして保管しましょう。

適格請求書に該当する領収書を受け取ったら、原則7年間の保存が義務付けられています。ただ、領収書を受け取ったのが法人の場合、赤字が出た事業年度は10年間の保存が必要です。

紙の領収書を受け取った場合は、原本を紙で保管するか、スキャナで電子データとして保管します。電子媒体で受け取った場合は、データのまま保管すれば問題ありません。紙で印刷しての保管も可能ですが、電子帳簿保存法が改正される2024年1月1日以降は、電子媒体で受領した領収書は、電子データのまま保存することが義務付けられています。

「インボイス制度(適格請求書等保存方式)」とは、売り手が買い手に対して正確な消費税率や消費税額などを伝えるための制度です。制度導入後は、一定の要件を満たした適格請求書を売り手が買い手に発行することで、消費税の仕入税額控除が適用されるようになります。

適格請求書は請求書以外にも、取引の証明になる以下のような書類はすべて該当します。

領収書やレシートは、ほとんどの場合、簡易的な適格請求書として取り扱いが可能です。これを適格簡易請求書(簡易インボイス)と言います。

領収書を適格請求書として扱うには、記載内容や消費税の端数の処理方法など、いくつか注意点があります。領収書の発行側は、正しい内容の適格請求書を発行し、控えを保存しておきましょう。受領側も、内容に間違いがないか確認した上で、保存が必要です。

適格請求書とみなされる領収書の発行・保存は、「freee会計 for おまかせ はたラクサポート」や「freee経理 for おまかせ はたラクサポート」を使えば効率的に行えます。「freee会計 for おまかせ はたラクサポート」はインボイス制度に対応したクラウド型会計システムで、会計・経理の自動入力が可能です。「freee経理 for おまかせ はたラクサポート」は、会計ソフトは変えずにインボイス制度への対応と業務効率化が可能なサービスです。どちらも30日間の無料体験が可能なので、ぜひ一度お試しの上、導入をご検討ください。

また、NTT東日本は、インボイス制度への対応を知りたい企業の担当者向けに、制度の概要や必要な準備などを解説した資料を提供中です。「インボイス制度がスタートするのは知っているけど、何をしたら良いのかわからない」という方は資料を確認して、制度開始に備えましょう。

インボイス制度対策のホワイトペーパー

freee会計 for おまかせ はたラクサポート

【自社にあった業務効率化の手法がわかる】業務効率化の手法まとめebook

オフィス業務効率化の秘訣と、予算別改善法をまとめました。業務効率化に有効なITツールもご紹介します。

【電子帳簿保存法】電子取引における範囲の具体例や保存要件とは?

電子帳簿保存法に対応したスキャナ保存の始め方3ステップ!要件と法改正のポイントを紹介

【2022年1月改正】電子帳簿保存法で領収書を保存する方法!変更点や要件をわかりやすく解説

お気軽にお問い合わせください