最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

適格請求書発行事業者とは、インボイス制度の実施後において、税務署により適格請求書の発行の承認を得た事業者のことを指します。この書類は、取引先が仕入税額控除を受けるために必要な書類であり、交付がされない場合には取引先が多めに消費税を納付しなければならなくなる可能性があります。

適格請求書発行事業者に登録することで取引先との信頼関係構築にもつながり、ひいては新規取引先の開拓にも繋がります。

そこで、今回の記事では適格請求書発行事業者とは何かについて解説します。適格請求書発行事業者に登録して適格請求書を交付することで取引先との経理上透明性の高いやり取りを行いましょう。経理担当者の方はぜひ参考にしてみてください。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

Index

適格請求書は、売り手が消費税額や税率などを記載し、購入者に提供する書類です。この書類の交付ができるのは、適格請求書発行事業者の承認を受けた場合のみであり、以下の一定要件を満たす必要があります。

この章では、以下の3点に焦点を当てて説明します。

その他、令和5年度税制改正によって見直された事項も紹介します。これらを参考に、適格請求書発行事業者登録制度について理解を深めて、経理業務にお役立てください。

適格請求書とは、販売者が消費者に対して販売額や適用税率、消費税額等を正確に伝える、一定の法的要件を満たした書類のことを指します。この書類の中には、発行者の名称、住所、取引内容、金額、消費税額などが明記されています。

商品・サービスの購入の際に受け取る書類であり、発行者の消費税の納付を証明する書類となります。この書類を税務署に申請することにより、仕入税額控除を受けて減税ができます。この請求書は、消費税の還付を受けるために必要な書類であり、発行者にとっては税務上の重要な記録となります。

適格請求書発行事業者とは、一定の登録条件を満たすことで買い手に対して適格請求書の発行の承認を得た事業者のことを指します。登録には国税局へ申請する必要があります。

当書類は、売り手が支払った税を還付するために必要な書類であり、売り手の名称、住所、取引内容と金額、消費税額などが明記されています。買い手へこの書類を渡せるのは、適格請求書発行事業者として登録を認められている者に限定されます。請求書を発行することで、売り手は消費税の申告納税や入出金管理を正確に行えます。

適格請求書発行事業者とは、税務署に認められた企業であり、その制度を適格請求書発行事業者登録制度といいます。この制度は、令和5年度税制改正によって、手続きや申請の柔軟性について見直しが講じられました。

登録を認められた企業は、法的要件を満たしていることが証明され、「適格請求書発行事業者」として認定されます。適格請求書は、買い手において税金の還付のために必要な書類であり、税務上の信頼性を高められます。

登録申請を希望する者は一定の条件を満たさなければならず、登録後も法的要件を遵守し続けることが求められます。この制度の導入により、当書類が発行されることが促進され、不正による罰則のリスクも減少することが期待されています。

この章では、適格請求書発行事業者の登録条件と申請方法について解説します。

定められた条件を満たして「適格請求書発行事業者」として登録できた事業者のみが、適格請求書の交付が可能です。適格請求書発行事業者として登録するには、まずは消費税の課税事業者である必要があります。課税売上高が1,000万円を超えた企業は、翌々年には自動的に課税事業者になれます。課税事業者が所管の税務署に登録の申請を行い、審査を受けて通れば適格請求書発行事業者として登録が可能です。

したがって、免税事業者が適格請求書発行事業者になりたい場合は、事前に課税事業者になっておかなければならず、「消費税課税事業者選択届出書」という届出を提出する必要があります。ただ、免税事業者が課税事業者になってから2年間は、免税事業者に戻れないので注意が必要です。

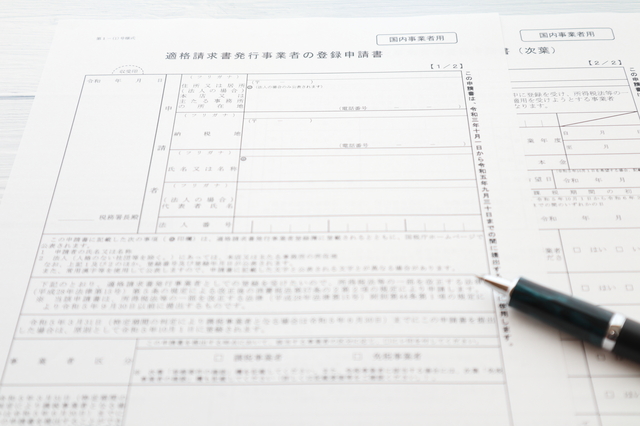

適格請求書発行事業者の登録申請をするには、消費税法に定められた書式に従って登録申請書を作成する必要があります。

登録申請書には、事業者の基本情報や役員名簿、過去3期分の決算書、税務署とのやりとりを代理する者の情報などさまざまな情報が必要となります。具体的には以下のような項目です。

また、登録申請書提出時には税務署の担当者が申請書をチェックすることになるため、必要な書類や情報を漏れなく揃えることが重要であり、正確かつ明確な情報を提供することが求められます。

適格請求書発行事業者の登録申請書は国税庁のサイトから入手できます。また、e-Taxで申請でき、申請受付は始まっています。e-Taxによる登録申請手続きについては以下をご確認ください。

申請書を作成したら、提出方法としては以下の3つの手段があります。

登録が完了すると、国税庁のサイトで公表され、メールアドレスに登録手続完了の通知が送付されます。また、登録された情報はマイナンバーを入力することで確認できます。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

適格請求書発行事業者は、以下の3つの義務を遵守する必要があります。

取引先から適格請求書の発行を求められた場合、売り手側は必然的に発行しなければなりません。また、適格請求書を発行した売り手側は、写しを7年間保存することが義務付けられています。発行した日が属する課税期間の最終日翌日から起算して、2ヶ月が経過した日を起点に数えます。

加えて、適格請求書発行事業者は課税事業者でもあるため、税務署に申告し、納税する必要があります。

「仕入税額控除」とは、事業者が商品やサービスを購入する際に支払った消費税額を納税額から差し引いて、還付される税制上の措置です。この仕入税額控除を受けるためには適格請求書が必要になります。

この仕組みは、中間段階で発生した消費税額を最終消費者である顧客に負担させることを回避し、消費税を納税することで、国や地方自治体の税収を確保するためのものです。ただし、仕入税額控除を受けるためには、請求書の適切な処理と保管が必要です。

買い手にとっては、仕入税額控除が適用されないことがリスク、売り手にとっては、仕入先を変更される可能性があることがリスクとなってしまいます。

インボイス制度は、2023年10月1日から始まります。今まで23年10月から適格請求書発行事業者となるには、2023年3月31日までに申請を行う必要がありました。しかし、令和5年度税制改正大綱によって、申請期限が2023年9月30日まで延長されました。

また、10月以降であっても、当該課税期間の初日から起算して15日前までに登録申請書を提出すれば、課税期間の初日に適格請求書発行事業者として認められます。

ただし、申請書を提出してから登録の通知を受けるまで期間を要するため、制度開始日に近いタイミングで適格請求書を発行することが想定される場合は、早めに申請をしたほうがよいでしょう。

仕入税額控除の経過措置が終了する2029年9月30日までには適格請求書発行事業者のなるかどうかを判断しましょう。

適格請求書発行事業者は、適格請求書を発行できる事業者を指します。この登録がないと、取引先は仕入税額控除の対象から外れるため、取引先との関係維持が困難になる場合があります。課税事業者であっても、自動的に適格請求書発行事業者に登録されるわけではなく、個別に税務署へ申請する必要があります。

適格請求書発行事業者に登録することで、取引先からの信頼性を高められるほか、経費削減や事務処理の効率化にもつながるため、必要に応じて登録を検討しましょう。

また、適格請求書の発行や管理を効率化するには、NTT東日本が提供する「freee会計 for おまかせ はたラクサポート」や、会計ソフトを変えずに経理を効率化できる「freee経理 for おまかせ はたラクサポート」がおすすめです。インボイス制度に対応しているだけでなく、経理や会計業務の一元化が可能で、リアルタイムに経営状況を可視化できます。どちらのサービスも30日間の無料体験を用意していますので、一度体験してから導入を検討できるのもポイントです。

ほかにもインボイス制度への対策を以下の資料で紹介していますので、興味のある方はぜひご覧ください。

freee会計 for おまかせ はたラクサポート

【自社にあった業務効率化の手法がわかる】業務効率化の手法まとめebook

オフィス業務効率化の秘訣と、予算別改善法をまとめました。業務効率化に有効なITツールもご紹介します。

【電子帳簿保存法】電子取引における範囲の具体例や保存要件とは?

電子帳簿保存法に対応したスキャナ保存の始め方3ステップ!要件と法改正のポイントを紹介

【2022年1月改正】電子帳簿保存法で領収書を保存する方法!変更点や要件をわかりやすく解説

お気軽にお問い合わせください