最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

インボイス制度(正式名称は「適格請求書等保存方式」)の導入は経理処理が煩雑になるため、小規模事業者ではなかなか登録が進んでいないのが現状です。

本記事では、インボイス制度をスムーズに導入するために有効な経過措置についてわかりやすく解説します。事務作業の増加を懸念して導入をためらっている方はぜひ参考にしてください。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

Index

インボイス制度の導入には複雑な手続きが必要なため、なかなか導入が進んでいません。当初インボイス制度への登録は2023年3月末が期限でしたが、普及率が伸び悩んだため2023年9月末まで延長されました。

さらに制度をスムーズに導入するため、令和5年度の税制改革で「2割特例」と「少額特例」の2つの経過措置が追加されました。この2つの経過措置に加えて、以前からある「免税事業者からの仕入税額控除の経過措置」をうまく利用すると小規模事業者でも負担を減らして導入可能となります。

いずれは、どの事業者もインボイス制度に対応しなければなりません。経過措置を理解して導入をすすめましょう。本記事では、3つの経過措置を順に解説します。

インボイス制度について詳しく知りたい方は、以下をご覧ください。

インボイス制度が実施されると、免税事業者から仕入れるときに支払った分の消費税は、自社の売上時に預かった消費税を納めるときに控除できません。しかし実際には、インボイス制度の開始以降も多くの免税事業者が存在し、制度変更による大きな影響を受けると予想されています。混乱を避けるために、取引が双方にとって不利にならないように免税事業者からの仕入れに支払った消費税の一部を控除できる経過措置が設けられました。

経過措置は2段階に分かれていて、80%控除、50%控除と徐々に控除額が減り最終的には全額が控除不可となります。

仕入税額控除の経過措置の実施期間は以下の通りです。

2029年10月1日以降は、仕入税額控除はなくなります。免税事業はそれまでになるべく早く適格請求書発行事業者(「インボイス登録事業者」ともいう)の登録を済ませましょう。仕入れ先に免税事業者がいる場合、同様になるべく早く取り扱いをどうするか検討しなければなりません。

適格請求書発行事業者からの仕入れは、税額控除できるのでこの経過措置とは無関係です。対象となる仕入れ先は主に、消費者、免税事業者、登録を受けていない課税事業者の3者が該当します。

「課税事業者」とは、消費税の納付義務のある事業者です。基準期間または特定期間の課税売上が1,000万円を超えれば課税事業者となり消費税を納めなければなりません。

「基準期間」は、個人事業主の場合その年の2年前、法人の場合はその事業年度の2年前の事業年度です。「特定期間」は、個人事業主の場合は前年の1月から6月まで、法人の場合はその事業年度の前年度の前半6ヵ月間を指します。

仕入税額控除の経過措置を受けるためには、請求書と帳簿に関して条件があります。

第一に、仕入れ先の請求書は区分記載請求書(2023年10月1日以降は適格請求書)と同様の要件を満たさなければなりません。

具体的には、請求書には以下のような項目が必要です。

つまり、インボイス発行事業者とほぼ同じ請求書を免税事業者であっても作成する必要があります。特に、消費税率ごとに区分して合計金額を表示することが重要です。適格請求書と異なる点は、インボイ発行事業者ではないので登録番号の記載がない点だけです。

第二に、帳簿には上記請求書に基づいた事項に加え、経過措置の適用の対象となる仕入れであること(「50%控除対象」など)を記載しなければなりません。帳簿の具体的な記載例は、以下のとおりです。

| 現在 | 2023/10/1~ | 2026/10/1~ | 2029/10/1~ | |

| 税額控除の割合 | 100% | 80% | 50% | 控除不可 |

| 納税額 |

40万円 (100万円-60万円×1.0) |

52万円 (100万円-60万円×0.8) |

70万円 (100万円-60万円×0.5) |

100万円 |

2割特例とは、免税事業者が新たに課税事業者になった場合、支払う税額を売上のときに預かった税額の2割にできる制度です。

消費税を納税する際の計算方法は、従来、「一般課税(または原則課税)」と「簡易課税」の2つから選べました。一般課税は、売上時に受け取った消費税から仕入れや経費で支払った消費税を差し引いて納税する方法です。売上・仕入の両方に関して、課税取引・非課税取引・付加税取引などがあります。それらを仕分けして計算する必要があるので、小規模事業者にとっては大きな負担です。

もうひとつの計算方法である簡易課税は、仕入れにかかった消費税額を売上で預かった消費税額に「みなし仕入率」を乗じて計算する方法です。みなし仕入率は以下のように業種によって異なります。

たとえば、第1種事業で800万円の売上の場合、預かった消費税は80万円です。みなし仕入率が90%なので、仕入で支払った消費税は80万円×90%=72万円とみなされます。納税する消費税額は、80万円-72万円=8万円です。

|

事業区分 |

みなし 仕入率 |

該当する主な業種 |

|

第1種事業 |

90% |

卸売業 |

|

第2種事業 |

80% |

小売業、農業・林業・漁業(飲食料品の譲渡に係る事業) |

|

第3種事業 |

70% |

農業・林業・漁業(飲食料品の譲渡にかかわる事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業など |

|

第4種事業 |

60% |

飲食店業などの他の5事業に該当しない事業 |

|

第5種事業 |

50% |

運輸通信業、金融・保険業、サービス業など |

|

第6種事業 |

40% |

不動産業 |

新たに追加された2割特例は、売上時に預かった消費税の2割を納税する方法です。たとえば800万円の売上の場合、80万円の消費税を預かります。2割特例を適用すると、80万円×20%=16万円が納税金額です。2割特例はすべての業種に適用されるので、業種によって簡易課税と2割課税のどちらを選択すれば納税額を抑えられるかが異なります。

上記で例を挙げたように売上で80万円の消費税を預かった場合、第1種事業では簡易課税では8万円の納税で済むので簡易課税を選択すべきです。第2種事業はどちらも同じ金額になります。第3種から第6種事業は、2割特例のほうが納税額を抑えられます。ただし、特例の適用を受けるには以下の要件を満たさなければなりません。

特例を受けるためには以下の3つの要件をすべて満たす必要があります。

2023年9月30日までに登録を済ませている場合は、2割特例を受けられないので注意が必要です。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

少額特例とは、少額(税込1万円未満)の仕入れであれば、適格請求書がなくても帳簿への記載のみで仕入税額控除を受けられるしくみです。

インボイス制度のもとで仕入税額控除を受けるには、適格請求書または適格簡易請求書を発行・保存しなければなりません。適格簡易請求書とは、小売業やタクシー業などの不特定多数と取引する事業者に認められている簡易版のインボイスです。いわゆるレシートなどのように請求書(または領収書)を受け取る側の指名・名称が省略できます。また適格請求書では税率と消費税額の両方が必要ですが、適格簡易請求書ではどちらか一方でかまいません。

仕入税額控除を受けるには、適格請求書等の保存・発行が必要です。しかし、少額の取引まで適格請求書かどうかの確認を行い、さらに発行・保存するのは大きな負担となります。この負担を緩和するために、一定期間、少額であれば適格請求書なしでも仕入税額控除が可能な経過措置が設けられました。

飲食や消耗品などの1万円未満の経費は、適格請求書でなくても税額控除を受けられることになります。

少額特例が適用されるのは、以下のどちらかに該当する事業者のみです。

インボイス制度の開始による混乱を避けるため、政府はさまざまな特例措置を設けました。今回の記事では「免税事業者からの仕入税額を控除できる経過措置」、小規模事業者の負担を軽減する「2割特例」、適格請求書の保存が不要となる「少額特例」の3つについて解説しました。

経過措置の期間が過ぎると免税事業者は取引の停止や値引きの要請などの大きな不利を受けることが予想されます。2割特例や少額特例の恩恵を受ける小規模事業者・個人事業者も経過措置の期間中に適格請求書にマッチした経理処理を構築しなければなりません。なるべく早いうちに制度に対応するように準備を進めましょう。

インボイス制度の導入には、経理システムの電子化が欠かせません。電子インボイスによって、経理における業務効率の改善や生産性の向上が期待されています。

インボイス制度について、事前にどのような準備をすれば良いか知りたい方には、制度の概要や対応すべきことをわかりやすく解説した資料を配布しています。インボイス制度へのスムーズな対応を検討している方は、ぜひダウンロードしてください。

おまかせ はたラクサポート

【自社にあった業務効率化の手法がわかる】業務効率化の手法まとめebook

オフィス業務効率化の秘訣と、予算別改善法をまとめました。業務効率化に有効なITツールもご紹介します。

【2023年10月】インボイス制度を図解でわかりやすく解説!基礎知識や必要となる対応を紹介

電子帳簿保存法の申請はどのように行う?届出の必要性や方法について紹介

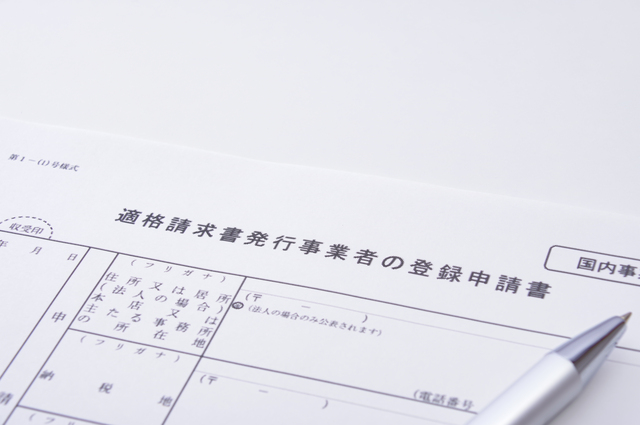

適格請求書発行事業者の登録申請書の書き方を解説!申請手順やインボイス制度の概要を紹介

お気軽にお問い合わせください