最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

「インボイス制度の対応を進めており、納品書の取り扱い方法について知りたい」という企業の担当者さまは多いのではないでしょうか。

2023年10月からインボイス制度が始まります。納税額を増やさないよう仕入税額控除を行うには、インボイス(適格請求書)の保存が必要です。請求書以外にも納品書や領収書をインボイスとすることが可能ですが、インボイス制度に係る記載事項を守る必要があります。

そこで今回の記事では「インボイス制度の概要や納品書の取り扱い」「納品書をインボイスとして取り扱うポイント」「従来の保存方式からの変更点」について解説します。インボイス制度での納品書の取り扱いについて知りたい企業の方は、ぜひ参考にしてください。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

Index

インボイス制度は、2023年9月末までの「区分記載請求書等保存方式」に記載事項を追加した「適格請求書」が仕入税額控除の要件となる制度です。インボイスは適格請求書を指し、適用税率や税額の記載を義務付けた請求書を指します。

仕入税額控除を行うために、適格請求書の交付・保存を行う必要があります。仕入税額控除とは、売上と仕入れに係る消費税を差し引いて計算することです。例えば、5,000円(消費税額500円)の商品を仕入れて10,000円(消費税額1,000円)で売り上げた場合、消費税の差額は500円となります。

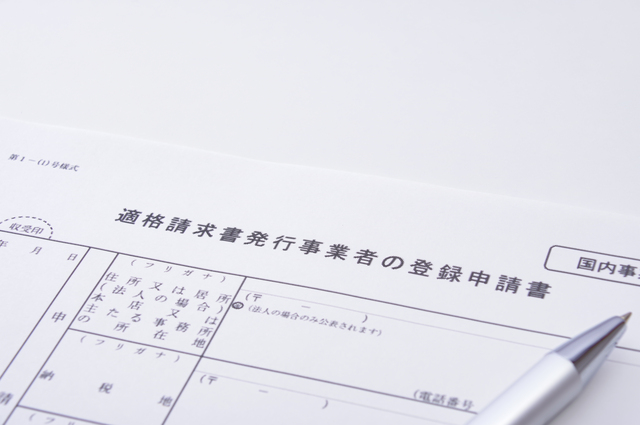

しかし、仕入税額控除ができない場合は、顧客から受け取った消費税1,000円をそのまま納付しなくてはなりません。適格請求書を発行するには、課税事業者となり登録申請を行う必要があります。また、登録した事業者は、求めに応じて適格請求書を発行・保存する義務が生じます。

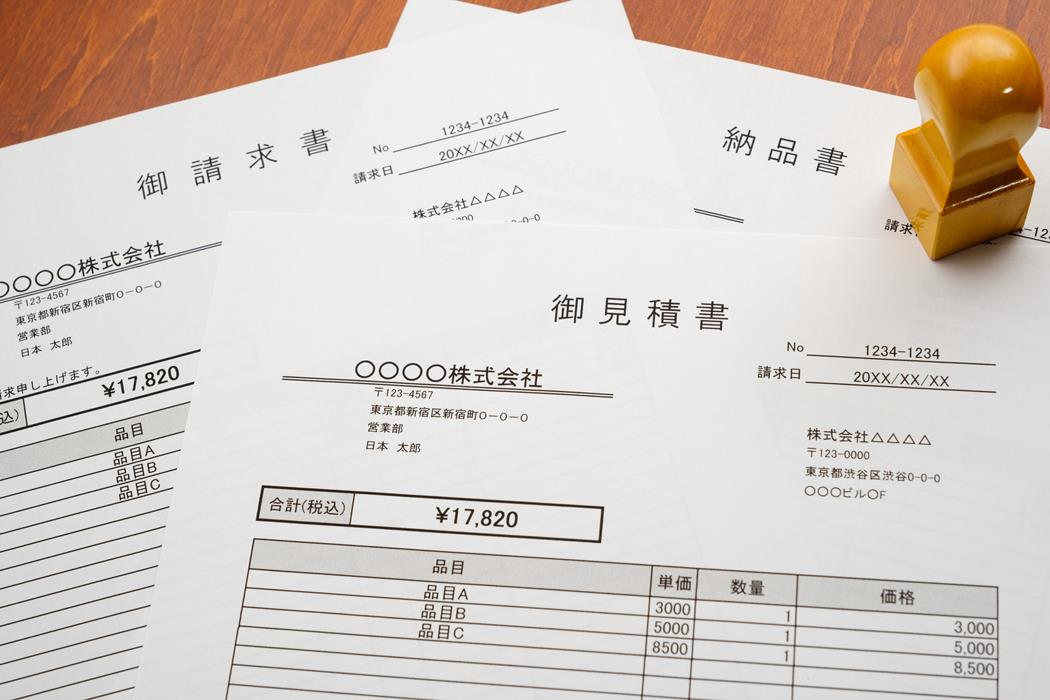

要件を満たした納品書や領収書は、インボイス制度で適格請求書として活用できます。記載事項が漏れなく記入してある「請求書に類する書類」であれば、適格請求書として認められるからです。

納品書とは、サービスや商品を相手へ届ける際に発行する書類です。納品書があれば、商品が届いたときに送り主や納品物の詳細を確認できます。基本的には以下の内容が記載されていますが、法律で発行が義務付けられていないため、記載事項に関するルールはありません。

納品書以外にも、以下のような請求書に類する書類を適格請求書として扱えます。

インボイス制度では「請求書に類する書類」のいずれかが、適格請求書の要件を満たしていれば良いとされています。そのため、納品書がインボイス対応であれば、その他の書類の条件を揃える必要はありません。

区分記載請求書等保存方式は、2023年9月末まで施行されるインボイス制度が開始されるまでの経過措置です。以下の「区分記載請求書等保存方式に則った一定事項」の記載がある書類を保存することによって、仕入税額控除が可能です。

2023年10月1日からインボイス制度へ移行され、上記の一定事項へさらに記載が必要な事項が加わります。

|

区分記載請求書等保存方式 |

インボイス制度 |

|

|---|---|---|

|

登録制度 |

なし |

あり |

|

免税事業者等からの課税仕入 |

仕入税額控除の対象となる |

仕入税額控除の対象とならない |

|

請求書の交付義務 |

義務なし |

交付・保存の義務あり(免除特例あり) |

|

免税事業者等の交付 |

交付可 |

交付不可 |

|

受領者の追記 |

可能 |

不可能 |

|

端数処理 |

決まりなし |

決まりあり |

区分記載請求書では、受領者が必要な項目を自ら追記できます。しかし、インボイス制度では追記が不可能な点に注意が必要です。

参照:国税庁「No.6625 請求書等の記載事項や発行のしかた」

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

発行書類をインボイス制度に対応させるには、以下の記載事項が必須です。

登録番号とは、インボイスを交付する登録事業者に発行される番号のことです。すでに法人番号のある事業者は「T+法人番号」、個人事業主などの場合は「T+13桁の固有番号」が登録番号として付与されます。

税率ごとに合計した対価の額および適用税率は、標準税率と軽減税率に分けた上で取引金額と適用税率を合計して記載しましょう。

インボイス制度で納品書を適格請求書として取り扱う際のポイントは、以下の4つです。

インボイス制度では、中小企業を対象に事務負担軽減措置が設けられています。この章で、適格請求書の発行や保存に関するポイントを詳しく確認しましょう。

インボイス制度において、1万円未満の取引は適格請求書の必要なく、一定事項を記載した帳簿の保存で仕入税額控除ができます。インボイス制度の負担軽減策として「少額特例」が設けられているためです。少額特例は、1万円未満の仕入れについて適格請求書の保存を不要とする制度です。

少額特例は誰でも受けられるのではなく、以下の要件のどちらかを満たす必要があります。

少額特例は、1商品ごとではなく1回の取引金額で判定されます。例えば、6,000円の商品と8,000円の商品を同時に買った場合、少額特例は適用されません。また、少額特例の適用は制度開始から6年間だけであることに注意をしましょう。

参照:財務省「インボイス制度、支援措置があるって本当!? P2」

国税庁「少額特例の概要」

インボイス制度では記載事項を満たしていれば、複数の書類を組み合わせてインボイス(適格請求書)と認められます。そのため発行する事業者にとって、負担が少ない書類の形式や発行方法を選べます。

例えば、取引の度に記載事項を満たす納品書を発行していれば、請求書が条件を満たさなくても問題ありません。買い手側の企業に、どの書類をインボイスとするか説明しておくと良いでしょう。

請求書と納品書を1つのインボイスとして発行することもできますが、請求書に納品書番号を記載するなどして関連性を明確にする必要があります。

インボイス制度では、消費税の端数処理が必要であり、標準・軽減税率それぞれの合計金額を記載する必要があります。また1つの適格請求書にて、異なる税率の合計額ごとに1回の端数処理が必要です。

区分記載請求書等保存方式では必要なかったため、明細行ごとに端数処理を行なっている場合はシステムの変更が必要です。消費税の端数処理の方法は、従来と同じく以下のような任意の方法で問題ありません。

ただし、一度方法を決めたらすべての取引で統一する必要があります。

紙だけでなく、電子化した請求書や納品書もインボイス対象となります。インボイスの記載事項を記録した電子データは、電子インボイスと呼ばれます。

電子インボイスは、電子帳簿保存法改正に対応した形での保存が必要です。電子インボイスを適切に保存することで、仕入税額控除が受けられます。納品書を電子化することで、業務の効率化や送付・修正の手間を大幅に減らせます。インボイス制度や電子帳簿保存法改正を機に、電子化を検討してみてはいかがでしょうか。

NTT東日本「5分でわかる!インボイス制度入門ガイドブック」では、インボイスについて分かりやすく概要と対策をまとめています。

インボイス制度の概要や、事前に対応すべきポイントをわかりやすくまとめました。 気になる疑問をこの1冊ですっきり解決! 経理担当者や事業者の方は、ぜひチェックしてみてください。

NTT東日本「5分でわかる!インボイス制度入門ガイドブック」のダウンロードはこちらから

インボイス制度では、納品書や領収書などを適格請求書として利用できます。インボイス制度開始までは、区分記載請求書等保存方式が経過措置として施行されていました。

インボイス制度に移行することで、以下の記載事項を追加する必要があります。

またインボイス発行には、登録申請が必要です。特に免税事業者は、課税事業者になるかどうか決めなくてはならないため、早めにインボイス対応への方針を検討しましょう。

インボイス制度や電子帳簿保存法改正を機に、システムを電子化することで業務効率の向上にもつながります。インボイス制度への対応を検討している企業は「5分でわかる!インボイス制度入門ガイドブック」をぜひダウンロードしてください。

NTT東日本「5分でわかる!インボイス制度入門ガイドブック」のダウンロードはこちらから

おまかせ はたラクサポート

【自社にあった業務効率化の手法がわかる】業務効率化の手法まとめebook

オフィス業務効率化の秘訣と、予算別改善法をまとめました。業務効率化に有効なITツールもご紹介します。

【2023年10月】インボイス制度を図解でわかりやすく解説!基礎知識や必要となる対応を紹介

電子帳簿保存法の申請はどのように行う?届出の必要性や方法について紹介

適格請求書発行事業者の登録申請書の書き方を解説!申請手順やインボイス制度の概要を紹介

お気軽にお問い合わせください