最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

「自社が電子帳簿保存法の対象かどうか分からない」「対象となっている書類が分からない」という方は多いのではないでしょうか。2021年1月に電子帳簿保存法が改正され、制度の条件緩和が行われました。また、2024年1月から電子取引のデータ保存が義務化されることも決定されています。

そこで今回の記事では「電子帳簿保存法の対象となる企業・書類」「3つの制度」について解説します。また、電子帳簿保存法を違反した場合の罰則も説明していますので、ぜひ参考にしてください。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

Index

電子帳簿保存法は、業種や規模を問わず全事業者が対象です。電子帳簿保存法とは、国税関係の帳簿・書類を電子データで保存する際の取り扱いなどを定めた法律です。1998年7月に施行されてから現在にいたるまで、5度の改正が行われました。

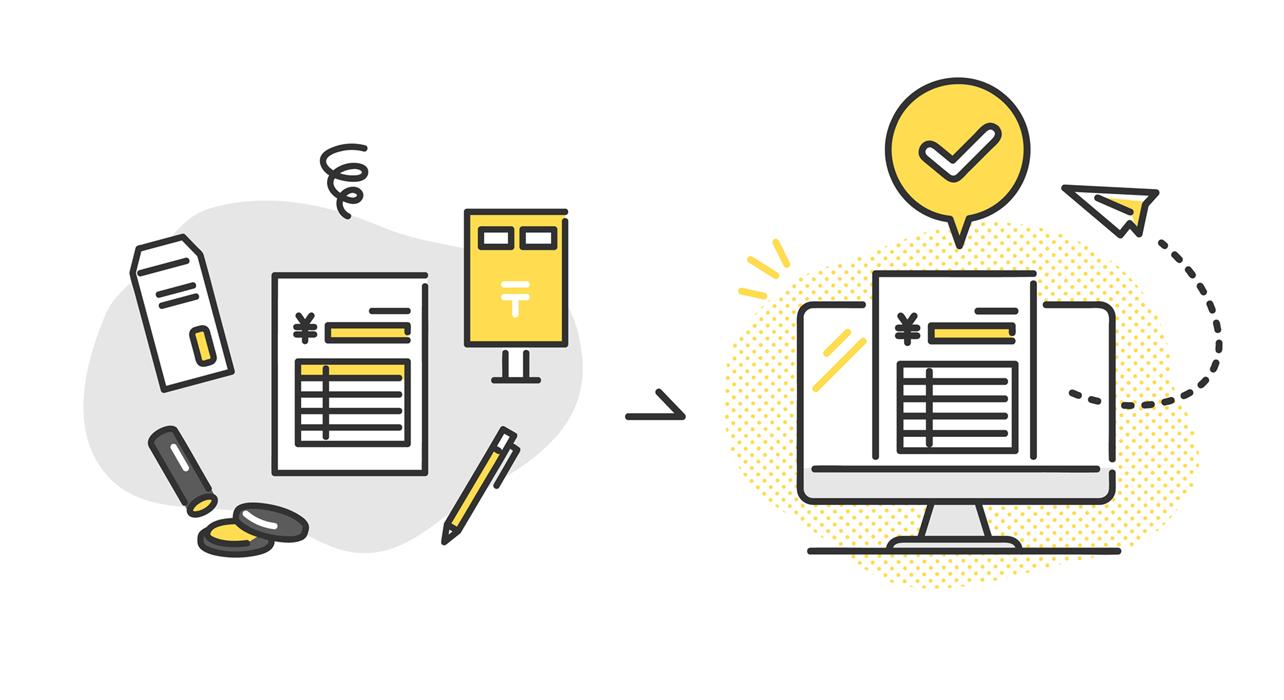

直近で行われた改正によって、メールやインターネットなどを介して受け取った書類は、電子データとして保存することが義務化されました。従来は電子データで受け取った帳簿・書類でも紙で保存する必要があったため、デジタル化が進んでいる企業にはメリットといえます。

2023年12月までは移行期間となってているため、それまでに電子取引を行っている事業者は対策を行いましょう。NTT東日本では、電子帳簿保存法対応の課題と解決策がわかるお役立ち資料を配布しています。ぜひ以下のリンクからダウンロードしてください。

電子帳簿保存法の対象外となる国税関係の書類は「手書きで作成された帳簿」のみとなっています。電子データ保存が認められている国税関係の帳簿は「最初から一貫してコンピュータを使用して作成するもの」と定められているためです。

手書きで作成された帳簿や、作成する過程で一部を手書きした帳簿をスキャン及び電子保存しても、電子帳簿保存法の対象外となります。

参照:電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】|国税庁

電子帳簿保存法は、3つの制度(保存区分)に分けられます。それぞれの制度と概要は、以下の表のとおりです。

|

制度 |

内容 |

対象 |

|

電子取引データ保存 |

取引先からメールやインターネットを介して受け取った書類を電子データで保存する |

全事業者(義務) |

|

電子帳簿等保存 |

自社で作成した帳簿や書類を電子データのまま保存する |

任意 |

|

スキャナ保存 |

紙の書類を電子データに変換して保存する |

任意 |

この章では、それぞれの制度について詳しく解説します。

参照:電子取引データ丨国税庁・電子帳簿保存法が改正されました丨国税庁

電子帳簿保存法における「電子取引データ保存」とは、取引先からメールやインターネットを介して受け取った書類を電子データで保存することを指しています。2024年1月より義務化され、対象の書類には以下のようなものがあります。

また、保存要件も電子帳簿保存法によって定められています。保存要件は、大きくわけて「真実性の要件」「可視性の要件」の2つがあります。

書類の改ざん対策として、「電子取引データ保存」における「真実性の確保」をしなければなりません。以下の真実性の確保4つのうち、いずれかを満たす必要があります。

2つの目の要件に関しては、国税庁に掲載されているひな形を参考にして、保存者や監督者に関する情報を記載しましょう。

可視性の確保については、以下のすべての要件を満たす必要があります。

「可視性の確保」を行う目的としては、税務署が調査の際、速やかに情報の精査をすることがあげられます。要件が網羅されていないシステムを利用していると、電子帳簿保存法に違反してしまうので注意しましょう。

参照:電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】|国税庁

電子帳簿保存法における「電子帳簿等保存」とは、自社で作成した国税関係の帳簿・書類の電子データをそのまま保存することを指しています。帳簿・書類を作成する過程で一部を手書きで記録するなど、一貫してコンピュータで作成していない帳簿については「電子帳簿等保存」に該当しません。「電子帳簿保存」が対象となる帳簿・書類には、以下のようなものがあげられます。

また、電子帳簿等保存で満たすべき要件は、以下の3つです。

上記に加えて「優良な電子帳簿」の要件を満たすことで、過少申告加算税の軽減措置や、所得税の青色申告特別控除の適用を受けられます。詳細な要件の内容は、以下の国税庁の資料を確認してください。

電子帳簿保存法における「スキャナ保存」とは、取引先から受領または自社で作成した紙の国税関係の書類を、電子データに変換して保存することを指しています。「スキャナ保存」が対象となる書類は、契約書や見積書・納品書などの取引先から受け取ったり交付したりする書類の写しです。

書面を電子データに変換するスマートフォンやデジカメなどの機器にも、以下の要件があります。

スキャンしたデータの保存要件は、以下のリンクからご覧ください。

最優先対応事項まとめ

電子帳簿保存法の準備!

最短で実施する方法を解説

電子帳簿保存法に違反してしまうと、青色申告の承認が取り消されるおそれがあります。青色申告の承認が取り消されることによって、以下のようなデメリットが生じます。

ただし、取引情報が正しく記帳されていて書面以外の形でも確認できる場合には、直ちに青色申告の承認が取り消されることはありません。

電子帳簿保存法に違反すると、会社法にも抵触するおそれがあります。会社法とは、会社の設立や組織、運営などの規定・手続きを定めた法務省が管轄している法律です。「国税関係の帳簿・書類を規定に則った方法で記録・保存しない場合には、100万円以下の過料を科す」と定められています。

参照:会社法丨衆議院

電子帳簿保存法に違反すると、推計課税や追徴課税が適用されるおそれがあります。推計課税とは、税務署が推定した収入や支出をもとに所得税を計算する課税方法です。「事業者が適切な帳簿を提出していない」「帳簿が信頼性に欠ける」あるいは過去の収支実績がない場合などに適用されます。また、追微課税とは申告漏れや無申告が発覚した場合に、本来の納税額との差額に加えて延滞税と加算税を徴収されることです。

業務ミスなどにより電子取引データが改ざんと見なされ、10%の重加算税が課せられる場合もあるため、業務管理には細心の注意が必要になります。

電子帳簿保存法は、業種や規模を問わず全事業者が対象です。改正された電子帳簿保存法によって、メールやインターネットを介して受け取った書類は、電子データとして保存することが、2024年1月より義務化されます。

電子帳簿保存法に違反すると、青色申告の承認が取り消されたり、100万円以下の過料を科せられるおそれがあります。2023年12月までは移行期間となっているため、電子取引を行っているすべての事業者は、電子帳簿保存法に対応するシステムの導入などの対応が必要となるでしょう。

NTT東日本では、会計システムの導入によるメリットがわかるお役立ち資料を配布しています。ぜひ以下のリンクからダウンロードしてみてください。

おまかせ はたラクサポート

【自社にあった業務効率化の手法がわかる】業務効率化の手法まとめebook

オフィス業務効率化の秘訣と、予算別改善法をまとめました。業務効率化に有効なITツールもご紹介します。

【2022年1月改正】電子帳簿保存法で領収書を保存する方法!変更点や要件をわかりやすく解説

年末調整の電子化は義務?電子化への準備や事例も紹介

【2022年1月改正】電子帳簿保存法で領収書を保存する方法!変更点や要件をわかりやすく解説

お気軽にお問い合わせください