適格請求書(インボイス)とは仕入税額控除を受けるための請求書様式!書き方や保存期間をわかりやすく解説

まもなくインボイス制度が開始されます。取引先が順調に準備を進めていくなかで、今さら聞けない制度内容についてお悩みの方も多いのではないでしょうか。

インボイス制度は適格請求書を発行することで、消費税の申告に必要な仕入税額控除の適用が可能になる制度です。業種により、敵艦簡易請求書の発行も認められます。そこで今回の記事では今さら聞けない「インボイス制度」について解説します。

適格請求書の発行に必要な登録申請から、要件を満たす請求書の発行が中心です。効率化できるシステムも紹介していますので対応できない方だけではなく、準備ができていても不安な担当者の方は、ぜひ参考にしてみてください。

1.適格請求書とはインボイス制度で規定されている新たな請求書様式

適格請求書とは、売り手が買い手に対して正確な適用税率や消費税額等を伝えるための手段です。インボイス制度は2023年10月1日より開始されます。

適格請求書は、税務署から適格請求書発行事業者として登録を受けた事業者に限られています。制度開始後、登録を完了していない事業者が、請求書に勝手に番号を記載することはできません。

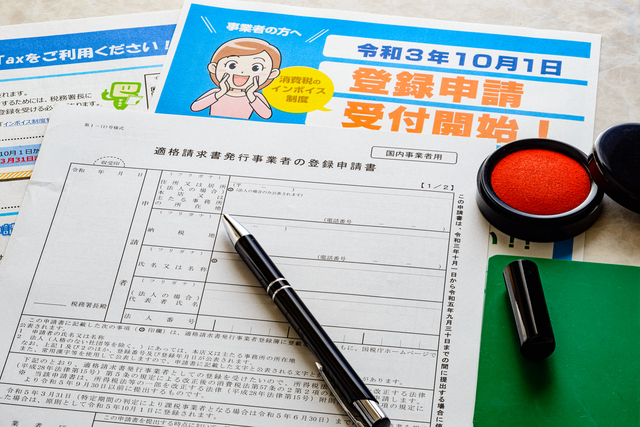

適格請求書発行事業者の申請方法は、所轄税務署あてにe-Taxより申請できます。郵送受付も可能で、インボイスセンターに郵送で「適格請求書発行事業者の登録申請書」を提出します。

登録申請を提出してから手続き完了までは、e-Taxの場合で約3週間、郵送による書面提出で約2カ月です。

登録が完了すれば、e-Taxの場合、登録通知データが「通知書一覧」に格納され、郵送の場合は、登録番号が記載された通知書が届きます。国税庁の「適格請求書発行事業者公表サイト」で登録番号検索も可能になります。

適格請求書発行事業者の登録が完了しなければ、適格請求書として認められる請求書の必要項目の記載ができません。記載項目の要件をみたしていない請求書は、適格請求書とは呼べず消費税の仕入税額控除が適用できない状態になります。

仕入税額控除とは、売上から発生する消費税額から仕入れや経費の支払いにより発生した税法税額を差し引く仕組みです。仕入税額控除を正しく計算することで、消費税の納税額が決定します。

2.適格請求書の要件を満たす請求書の書き方

消費税の仕入税額控除を適用するためには、適格請求書として要件を満たす請求書の発行が必要です。適格請求書として必要な項目がひとつ欠けても、仕入税額控除は適用できなくなります。適格請求書として必要な項目は6種類あります。

適格請求書は、6種類の必要項目を1枚の請求書ですべて網羅する必要性はありません。たとえば「納品書と請求書」「契約書と通帳」という組み合わせで一つのインボイスと考えることもできます。

現状「納品書と請求書」を両方発行している場合や、賃貸収入のように請求書を発行せず契約書に基づいた金額を、口座振り込みで回収している場合が該当します。

2-1.適格請求書の記載内容

適格請求書の要件を満たす項目は下記の6種類です。

- ・適格請求書発行事業者の氏名または名称および登録番号

- ・取引年月日

- ・取引内容(軽減税率の対象品目である旨)

- ・税率ごとに区分して合計した対価の額(税抜または税込)および適用税率

- ・税率ごとに区分した消費税額等

- ・書類の交付を受ける事業者の氏名または名称

適格請求書発行事業者の氏名または名称および登録番号とは、請求書発行元の氏名や名称、国税庁の通知に記載されていた登録番号です。右上や右下に記載されています。

取引年月日とは、実際に取引が発生した期間を指します。たとえば10月分の請求書であれば「10月分(10/1~10/31)」という記載です。左上や請求書という表題の下に記載されます。

取引内容(軽減税率の対象品目である旨)とは、軽減税率対象商品がわかるように、標準税率と区別する方法です。商品名の横に「※」をはじめ、一般的に印が記載されています。

税率ごとに区分して合計した対価の額(税抜または税込)および適用税率とは、消費税の10%部分と8%部分をわけて記載が必要です。総合計の下に「10%対象〇〇円」「8%対象〇〇円」という内訳表記が一般的です。一緒に消費税額も記載することで税率ごとに区分した消費税額等の項目も満たせます。

書類の交付を受ける事業者の氏名または名称には、取引先名を記載します。

3.適格請求書と似ている適格簡易請求書の書き方

インボイス制度では、適格請求書のほか適格簡易請求書も認められています。適格簡易請求書の発行には制限があり、下記の業種が該当します。

- ・小売業

- ・飲食店業

- ・写真業

- ・旅行業

- ・タクシー業

- ・駐車場業

上記の6業種に共通しているのは、不特定多数の人にサービスの提供や販売を行っている点です。提供先が事業者だけではなく、消費税を申告しない一般消費者も含まれることが挙げられます。

適格簡易請求書も適格請求書と同様に、記載項目の要件を満たしていなければ、仕入税額控除が受けられません。適格簡易請求書の場合は、5つの項目が必要です。

3-1.適格簡易請求書の記載内容

適格簡易請求書では、下記の5つの項目の記載が必要です。

- ・適格請求書発行事業者の氏名または名称および登録番号

- ・取引年月日

- ・取引内容(軽減税率の対象品目である旨)

- ・税率ごとに区分して合計した対価の額(税抜または税込)および適用税率

- ・税率ごとに区分した消費税額等

適格請求書と異なるのは「書類の交付を受ける事業者の氏名または名称」が必要ない点です。サービスの提供や販売先が不特定多数であり、一般消費者を含む事業者だけを対象としていないことが理由です。レシートや領収書の発行で十分対応できます。

4.適格請求書の保存期間は7年

適格請求書の保存期間である7年は、消費税法を前提としている保管期間です。売り手として請求書を発行した場合の控えと、買い手として請求書を受けとった場合の両方に適用されます。

適格請求書の控えは、電子の場合でも7年間の保管期間が必要です。法人税法上も、書類の保管方法には規定があります。法人税法上で、繰越欠損金の適用を受けている場合は、消費税法上の7年間という決まりに関係なく10年間の保存が必要です。

4-1.適格請求書の保存方法には決まりがある

保管期間については、消費税法で”交付した日又は提供した日の属する課税期間の末日の翌日から2月を経過した日から7年間、納税地又はその取引に係る事務所、事業所その他これらに準ずるものの所在地に保存しなければなりません”と規定されています。

適格請求書の保存は消費税法に則った保管方法が必要です。

たとえば、3月決算先の企業が2023年10月に発行した適格請求書の保存期間は、2030年6月1日です。「交付した日又は提供した日の属する課税期間の末日の翌日から2月を経過した日」とは、3月31日の翌日から2カ月後は5月31日であり、経過した日は6月1日になります。

保管場所は、納税地もしくは、取引を行っている事務所や事業所です。帳簿保存には、下記の内容を明確にした事務処理規定が必要です。

- ・入力担当者

- ・仕訳データの出力処理の手順

- ・仕訳データの入力内容の確認

- ・管理責任者の確認

- ・管理責任者の確認後の訂正又は削除の処理

- ・訂正又は削除記録の保存

上記の内容を網羅した事務処理規定の雛形は、国税庁のホームページよりダウンロードできます。

5.適格請求書の発行と保存はシステムの導入で効率化できる

販売管理システムや請求書発行システムなど、会計ソフトと連携させることで属人化しやすいバックオフィス業務の効率化が可能です。システムを導入することで、適格請求書の必要項目を固定でき、入力者が変わっても要件を満たした請求書が作成できます。

適格請求書は、電子帳簿保存法との関連性もあり電子保存が必要なため、対応しているシステムの導入を検討する必要があります。

5-1.適格請求書の記載内容はシステムの導入で固定できる

適格請求書として有効なものを発行するためには、必要項目を固定し、変更の必要がない社名や登録番号は、入力する手間が省けるように保存できる機能を使用します。

フォームや取引先が異なっても使用できる記載内容を保存しておくことで、異なる担当者でも、同じ請求書が発行でき記載漏れ防止にもつながります。

5-2.適格請求書の保存は電子化で効率アップが図れる

売り手側、買い手側ともに、適格請求書の保存は電子化することで紙の使用量や保管スペースの削減など、経費の低減につながります。保管場所を1カ所にすることで、誰でも最新の情報を確認でき、検索機能を利用すれば知りたい情報を瞬時に引き出すことも可能です。

紙で保管した場合、必要な書類を探している際にほかの書類を紛失するリスクや、時間がかかるといったバックオフィス特有の問題があります。両方の問題を一度に解決するには、電子化が最も有効です。

取引先によっては、電磁的方式に変更し取引情報を管理する企業も増加すると予測できます。データでのやり取りはデータのまま保管できるので、さらなる効率化が期待できます。

6.適格請求書の電子保存は「AIよみと~る」で解決

電子化することで効率化が図れるとわかっていても、記載項目を優先し手書きの領収書が残る可能性もあります。適格請求書は、必ず電子で発行されるとは限りません。

手書きの領収書は、システムの種類によっては判別しにくい場合があります。手書きの帳票をデータで読み込みができれば、会計ソフトと連携し自動で仕訳計上ができます。自動で仕訳計上ができれば、属人化や煩雑になりがちな経理業務の改善が可能です。

NTT東日本が提供する「AIよみと~る」は、手書き帳票の読み取りに優れており、データ化もできるため、領収書の電子帳簿保存に悩む必要はありません。定型業務は、AIの方がミスなく短時間でできるため、人の手で行うより正確であり、人的ミスも防止できます。

7.適格請求書の準備と一緒に業務改善も実施しよう

インボイス制度は、適格請求書もしくは適格簡易請求書でなければ、消費税の申告に必要な仕入税額控除が受けられません。どちらも、国税庁が定めた要件があり必要な記載項目を網羅する必要があります。

ほかにもインボイス制度への対策を以下の資料で紹介していますので、興味のある方はぜひご覧ください。

この記事を書いた人

NTT東日本 ビジネス開発本部 北森雅雄

NTT東日本に入社後、自治体向けのシステムエンジニアとして、庁内ネットワークや公共機関向けアプリケーションなどのコンサルティングからキャリアを開始。

2018年から現職にて、プロダクト(SaaS)開発、デジタルマーケティング全般のディレクションに従事。

2022年に業務のデジタル化を分かりやすく発信するオウンドメディア(ワークデジタルラボ)のプロジェクトを立ち上げ。

NTT東日本にかかわる、地域のみなさまに向けてデジタル化に役立つ情報発信を展開。