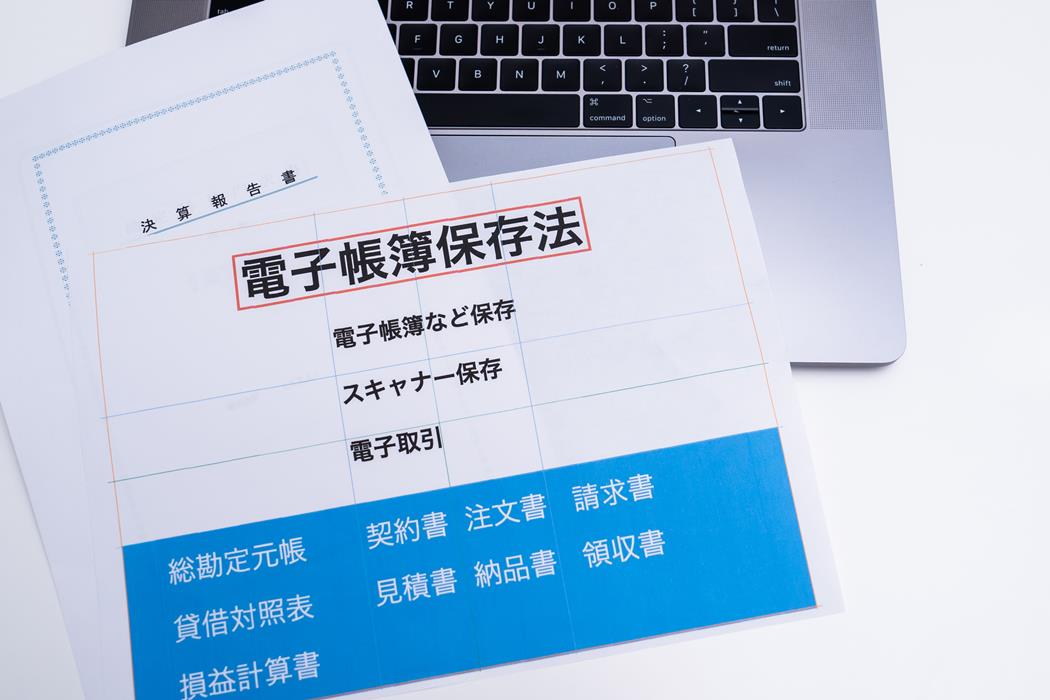

改正電子帳簿保存法には2023年12月末までの猶予期間がある!企業が行うべき3つの対策を紹介

「電子帳簿保存法改正の猶予期間に間に合わないとどうなるか不安」「猶予期間中に取るべき対策を知りたい」という企業の担当者さまは多いのではないでしょうか。

電子帳簿保存法は2022年に改正され、電子データのまま保存することが必須となりました。しかし、2年間は対策を講じる猶予が設けられており、令和5年度税制改正大綱では2024年以降も「やむを得ない理由」がある場合は義務が免除されるとしています。しかし、理由なく対応しない場合は罰則を受ける可能性もあるため、注意が必要です。

そこで今回の記事では「電子帳簿保存法改正の内容や猶予される項目」「令和5年度税制改正大綱の新たな内容や企業がすべき対策」について解説します。電子データ保存義務化の猶予期間や対策について理解を深めたい方は、ぜひ参考にしてください。

1.電子帳簿保存法改正には2023年12月末までの猶予期間がある

電子帳簿保存法改正における「電子取引データ保存の義務化」に対して、2023年12月末までの猶予期間が設けられました。義務化に対応できない相応の理由があると判断される場合、電子データを印刷して、紙で保存する方法が可能になります。相応な理由には「電子システムの導入が間に合わない」「社内の業務フローが煩雑で対応が間に合わない」などが挙げられます。

しかし、電子データ保存の義務化は2022年から始まっており、あくまで仕組みを整える猶予期間であることに注意が必要です。義務化へ未対応の場合は理由を説明できるだけでなく、税務調査の際に提出できるように電子取引データを紙で保存しておく必要があります。

2.電子帳簿保存法の5つの改正内容

電子帳簿保存法改正では、以下の内容が変更されました。

- ・電子取引のデータ保存義務化

- ・罰則の強化と軽減

- ・事前承認制度廃止

- ・タイムスタンプ要件の緩和

- ・検索要件の緩和

法改正へ適応するには時間と労力が必要ですが、企業側にも事務用品のコスト軽減やミスの減少などのメリットがあります。この章で、電子帳簿保存法改正の内容を確認して対応を進めましょう。

2-1.電子取引のデータ保存義務化

電子帳簿保存法での「データ保存」には、以下の3つがあります。

- ・電子帳簿等保存

- ・電子取引データ保存

- ・スキャナ保存

このうち、電子取引データでやりとりした情報の保存が法改正によって必須となりました。具体的には、以下のような内容が挙げられます。

- ・電子メールで受け取った請求書のデータ

- ・オンライン上での取引記録

- ・電子会計システムの記録など

法人だけでなく個人事業主も対応が必要なため、猶予期間を有効に活用して改正への準備を進めると良いでしょう。

2-2.罰則の強化と軽減

電子帳簿保存法改正により、さまざまな要件緩和が行われる反面、不正に関する罰則は強化されます。例えば、スキャナ保存の不正や電子データ記録の改ざんなどがあった場合、重加算税が通常より10%加算されます。

また、猶予期間を超えても特別な理由なしに対応がない場合、青色申告を取り消される場合があるため注意が必要です。一方で、一定条件を満たす「優良な電子帳簿」での申告漏れは、過少申告加算税が5%軽減されます。

2-3.事前承認制度の廃止

2022年の法改正により、事前承認制度が撤廃されました。事業者の事務負担を減らすことが理由です。以前は、帳簿や証票書類をデジタル化して保存する際、原則3ヶ月前までに税務署に書類を届け出る必要がありました。

しかし、改正によって電子帳簿等保存とスキャナ保存については、税務署長の承認が必要なくなりました。事前準備や申請にかかる作業時間が減るため、経理事務の手間が軽減されたと言えます。

2-4.タイムスタンプ要件の緩和

電子帳簿保存法改正によって、タイムスタンプに関する規定がより柔軟になりました。タイムスタンプとは、ある時刻に電子データが存在しており、それ以降改ざんされていないことを証明する技術です。

従来は、国税関係書類のスキャナ保存において、タイムスタンプ付与に必要だった期間は3営業日以内でした。しかし、法令の改正によってタイムスタンプ付与までの期間が最長2ヶ月まで延期されました。加えて、データの修正や削除ができないソフトを利用すれば、タイムスタンプ自体が不必要となります。

2-5.検索要件の緩和

電子帳簿保存法の改正に伴い、検索に関する規定も緩和されています。以前は、国税関係書類の形態に応じた検索要件の設定などが必要とされていました。しかし、改正によって検索要件の項目が、以下の3つのみに変更されています。

- ・取引年月日

- ・取引金額

- ・取引先

また、電磁的記録のダウンロード要求に対応可能な場合、条件設定機能を保持する必要がなくなりました。

3.「電子取引データ保存義務化」に猶予期間が設定された理由

「電子データ保存の義務化」に関して2年間の猶予が設けられている理由は、対応に間に合わない企業が多い現状があったからです。2022年に法改正が発表されたものの、多くの事業者から「施行までに対応が間に合わない」という声が上がりました。

特に中小企業や個人事業主には認知すら進んでいない現状があったため、猶予期間が設定されました。また、インボイス制度開始にかかる経理業務の負担が予想されることも理由の1つです。以上の理由から「令和4年度税制改正大綱」において、2023年12月末までは紙の形式での記録保存が認められています。

4.令和5年度税制改正大綱における新たな猶予

電子取引のデータ保存への対応は、2年間の猶予期間が与えられました。さらに「令和5年度税制改正大綱」によって、新たな猶予措置が発表されています。新たな猶予措置とは「必要不可欠な理由があると認められ、また提示や提出要求に対する対応が可能な状況であれば、2024年以降でも電子的な記録保存についての猶予が認められる」というものです。

やむを得ない理由の明確な基準は、現在示されていません。そのため「システムを構築する人員が足りない」「社内フローが複雑で間に合わない」など、さまざまな理由が適用されると言われています。2年間の猶予期間は、予定通り2023年12月末で終了します。それまでに、電子取引のデータ保存に対応できるようにしましょう。

5.電子帳簿保存法改正における猶予期間後の3つの対策

電子帳簿保存法改正において猶予期間中に行うべき企業側の対策として、以下の方法が挙げられます。

- ・取引内容の確認

- ・社内ルールの整備

- ・システムの導入

紙の保存が認められるのは「やむを得ない事情がある」場合です。猶予があるからといって、対応しなくて良いわけではないため、企業が行うべき対策を知って準備を進めましょう。

5-1.取引内容の確認

まず、取引先とやりとりしている書類の種類や電子取引の対象となる取引を整理しましょう。電子取引のデータ保存は、オンライン上のすべての取引に当てはまります。

クレジットカードやスマホアプリの利用明細も対象となるため、漏れがないよう注意が必要です。送受信している電子データの保管手段と場所を決め、速やかに検索できる状態で保存しましょう。

5-2.社内ルールの整備

電子帳簿保存法改正への対応に合わせて、社内ルールを整備していきましょう。具体的には、データ保存や経費申請の方法などです。部署によってデータの保存場所やファイル名が違う場合もあるため、現状を把握した上でルールを整備していくことが大切です。

社内ルールを整備することにより、法令遵守や内部監査の効率化につながります。また、明確な管理ルールを設けることで、破損や不正アクセスのリスクを減らせます。特に電子データの保存は「真実性の確保」と「可視性の確保」の要件を満たした保存が必要です。必要に応じてマニュアルを見直し、社内で周知しましょう。

5-3.システムの導入

電子帳簿保存法改正に対応しているシステムの導入を検討しましょう。システムを導入することでペーパーレス化にもつながり、経理業務の負担が減ります。2023年10月に開始されるインボイス制度によって、請求書に記載しなくてはならない事項が増えるため、合わせて対応できるシステムを導入すると業務の効率化につながります。

データの訂正・削除の履歴が残るシステムや、検索機能に対応したソフトの導入を行うと良いでしょう。データ破損などのトラブルに対応できるように、常にバックアップ体制を整えておくことが大切です。

6.電子帳簿保存法改正へ対応するために「改正電子帳簿保存方法の落とし穴」を確認しましょう

NTT東日本「改正電子帳簿保存方法の落とし穴」では、義務化への対応だけでなく、電子帳簿保存法改正を活用した企業の対応についてまとめています。

電子帳簿保存法改正に対応せず「不正がある」と税務署に判断された場合は、重加算税が課されるなどのリスクが生じます。不正を行なっていなくても、システムに不具合があるとトラブルや人的ミスにつながるため、注意が必要です。

クラウド型のシステムを導入することで、バージョンアップや不具合の改良がクラウド上で行われるため、電子帳簿保存法改正やインボイス制度にスムーズに対応できます。電子帳簿保存法改正への対応方法を検討している企業は、ぜひ以下のリンク先からダウンロードしてください。

7.まとめ

電子帳簿保存法改正では、大きく以下の5つの内容が変更されました。

- ・電子取引データの保存義務化

- ・罰則の強化と軽減

- ・事前承認制度廃止

- ・タイムスタンプ要件の緩和

- ・検索要件の緩和

「電子取引データの保存義務化」は、2023年12月末まで猶予が与えられています。さらに、令和5年度税制改正大綱においては、2024年以降もやむを得ない理由がある場合、紙でのデータ保存を認める内容が明記されました。

しかし、義務化への対応をしなくて良いわけではないため、企業は電子帳簿保存法改正やインボイス制度に対応する対策をしていく必要があります。経理業務の効率化やペーパーレス化を進めるためにも、クラウド型のシステムの導入がおすすめです。

NTT東日本「改正電子帳簿保存方法の落とし穴」では、電子帳簿保存法改正への解決策を詳しく解説しています。ぜひ以下のリンク先からダウンロードしてください。